Triển vọng nhóm cổ phiếu dầu khí thượng nguồn năm 2024

Năm 2024, nhiều dự án thăm dò, khai thác của ngành dầu khí được kỳ vọng triển khai. Vậy cơ hội nào cho nhóm cổ phiếu dầu khí thượng nguồn?

Cổ phiếu nhóm dầu khí thượng nguồn có nhiều triển vọng trong năm 2024

Trong cuối năm 2024, các hoạt động thăm dò và khai thác dầu khí phục hồi khi một số dự án thượng nguồn lớn được kỳ vọng triển khai như Lạc Đà Vàng (693 triệu USD), Sư Tử Trắng giai đoạn 2B (1,3 tỷ USD) và đặc biệt là Lô B – Ô Môn (6,7 tỷ USD). Đây là nguồn công việc lớn cho các doanh nghiệp dầu khí trong nước với tiềm năng từ hoạt động khoan, xây lắp – thi công công trình dầu khí và các dịch vụ, theo báo cáo phân tích của Công ty Chứng khoán MBS.

Ở khu vực trung nguồn, mảng vận tải dầu có triển vọng khả quan khi tiếp tục hưởng lợi từ chênh lệch cung-cầu thế giới khiến giá cước duy trì ở mức cao, đặc biệt là mảng vận tải dầu thô. Vì vậy, các doanh nghiệp vận tải dầu khí như PVT sẽ có triển vọng tích cực nhờ giá cước tăng đóng góp vào biên lợi nhuận gộp.

Dù giá dầu thô còn nhiều ẩn số nhưng nhóm cổ phiếu thượng nguồn (PVS, PVD) và trung nguồn (PVT) với hoạt động kinh doanh không ảnh hưởng quá nhiều bởi biến động giá dầu như các cổ phiếu khu vực hạ nguồn dầu khí.

Những năm gần đây, hoạt động thăm dò và khai thác dầu khí của Việt Nam khá trầm lắng mặc dù giá dầu duy trì cao hơn so với mức hòa vốn (55 USD/thùng). Sản lượng khai thác dầu thô trong nước liên tục thấp hơn các năm trước đó, trong khi việc thiếu khí đang trở nên trầm trọng hơn trong 2 năm gần đây các doanh nghiệp không đạt kế hoạch khai thác khí mà PVN đề ra. MBS kỳ vọng hoạt động thăm dò và khai thác dầu khí sẽ phục hồi khi một số dự án thượng nguồn lớn được triển khai. Đây là nguồn công việc lớn cho các doanh nghiệp dầu khí trong nước với tiềm năng từ hoạt động khoan, xây lắp M&C và các dịch vụ khác.

Trong số các dự án thượng nguồn sắp được triển khai, chuỗi dự án khí – điện Lô B – Ô Môn là dự án có tổng mức đầu tư lớn nhất và nhận được nhiều sự quan tâm nhất. Mặc dù quyết định đầu tư cuối cùng (FID) cho dự án này chưa thể được phê duyệt trong năm 2023 mà phải dời sang nửa đầu năm 2024, nhưng các động thái trao thầu hạn chế để thực hiện một phần công việc trước khi có FID đã cho thấy phần nào nỗ lực đàm phán của các bên liên quan.

Các dự án thượng nguồn được triển khai tích cực với thông tin gần nhất đến từ quyết định đầu tư cuối cùng của mỏ Lạc Đà Vàng và gói EPCI#3 của Lô B – Ô Môn hứa hẹn đem lại nguồn công việc dồi dào cho các doanh nghiệp khu vực thượng nguồn dầu khí, đặc biệt là PVS. Mặc dù PVD có định hướng cho thuê các giàn khoan tự nâng tại nước ngoài đến hết năm 2024, nhưng các doanh nghiệp này vẫn sẽ hưởng lợi từ các dự án trên nhờ đảm nhận khối lượng công việc liên quan đến dịch vụ khoan dầu khí giai đoạn sau 2024.

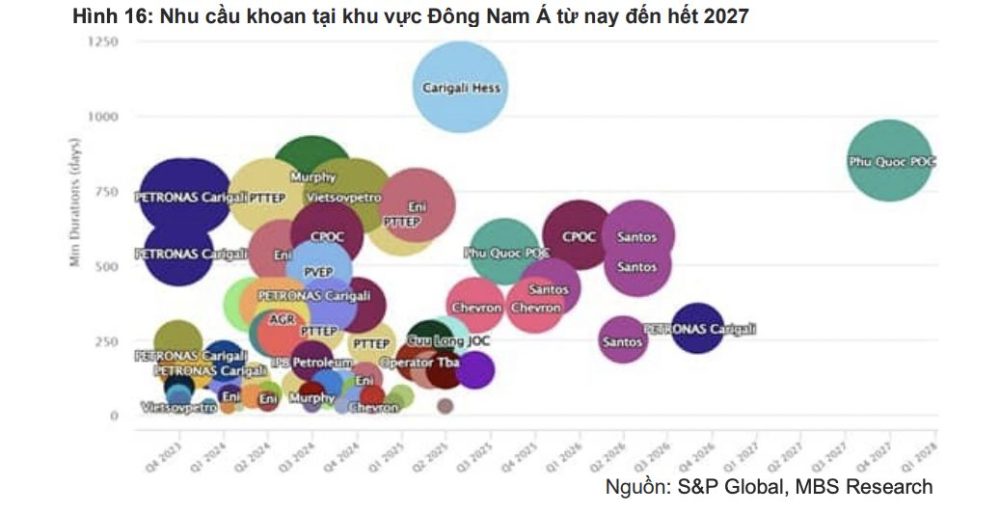

Tại Đông Nam Á, nhu cầu giàn khoan nói chung và giàn tự nâng nói riêng tăng mạnh nhờ các chiến dịch khoan mới đang được triển khai tại Malaysia, Indonesia và các hợp đồng khoan có xu hướng kéo dài hơn và dao động quanh mức 750 ngày đến 1000 ngày kể từ năm 2024. Ở phía nguồn cung, số lượng giàn khoan mới trong giai đoạn 2024 là không nhiều, dẫn đến giá thuê giàn khoan tăng cao trên thế giới nói chung và khu vực Đông Nam Á nói riêng.

Hiệu suất hoạt động của các giàn khoan tự nâng tại Đông Nam Á đang đạt mức rất cao, luôn trên 90% trong 6 tháng gần đây và cao nhất kể từ năm 2021, giá thuê duy trì ổn định ở mức cao khoảng 110 nghìn USD/ngày. Với mức giá thuê này sẽ tiếp tục duy trì thậm chí tăng cao vào năm 2024 khi giàn khoan ngày càng khan hiếm.

Do vậy nhóm cổ phiếu dầu khí thượng nguồn trong năm 2024 là (PVD, PVS) và trung nguồn (PVT) được hưởng lợi nhờ hoạt động kinh doanh không chịu ảnh hưởng từ biến động giá dầu như các cổ phiếu ở khu vực hạ nguồn dầu khí và triển vọng kinh doanh rõ ràng và chắc chắn trong trung hạn. Trong khi lợi nhuận của PVD trong năm 2024 được kỳ vọng gây ấn tượng bởi giá thuê giàn tăng cao đóng góp trực tiếp vào biên lợi nhuận gộp, PVS và PVT lại được kỳ vọng tăng trưởng vững chắc trong trung – dài hạn, MSB định giá của các cổ phiếu này vẫn khá hấp dẫn so với tiềm năng.

Cổ phiếu PVS: Các dự án thượng nguồn được kỳ vọng triển khai trong năm 2024 như Lạc Đà Vàng và Lô B – Ô Môn dự kiến sẽ đem lại khối lượng công việc dồi dào cho PVS. Doanh nghiệp đã được trao thầu hạn chế gói EPCI#1 (1,1 tỷ USD) và EPCI#2 (400 triệu USD), dự kiến thực hiện trong năm 2024, mang lại triển vọng tích cực cho mảng M&C. Dự báo lợi nhuận ròng của PVS trong giai đoạn 2023-2024 đạt lần lượt 946 và 1.184 tỷ đồng.

Cổ phiếu PVD: được dự kiến sẽ tiếp tục có nguồn công việc ổn định và liên tục trong thời gian tới khi cung giàn khoan tự nâng tại khu vực Đông Nam Á thắt chặt trong khi nhu cầu trong khu vực tăng cao và các dự án thượng nguồn dầu khí trong khu vực có tiến triển. Cổ phiếu PVD: Hiện tất cả các giàn khoan của PVD đều đã có việc làm đến hết năm 2024. Mặc dù dự kiến cho thuê các giàn khoan tại nước ngoài, PVD vẫn có thể hưởng lợi từ các dự án thượng nguồn trong nước được triển khai nhờ cung cấp dịch vụ khoan cho các dự án này. Dự báo lợi nhuận ròng của PVD trong giai đoạn 2023-2024 đạt lần lượt 495 tỷ đồng (cùng kỳ lỗ 103 tỷ) và 983 tỷ đồng (tăng 139%) nhờ giá thuê tăng mạnh và hiệu suất tăng đóng góp trực tiếp vào biên LNG.

Cổ phiếu PVT: Mảng vận tải dầu của PVT được dự báo hưởng lợi nhờ chênh lệch cung-cầu vận tải dầu thế giới (hải trình và khối lượng tăng với tốc độ nhanh hơn đội tàu và tốc độ di chuyển). PVT cũng đang triển khai mở rộng đội tàu nhanh hơn dự kiến với kế hoạch đầy tham vọng (85 tàu vào năm 2025). Việc tăng giá dầu thô sẽ giúp giá cước vận tải tái ký của PVT tại các hợp đồng mới cao hơn dự kiến, đặc biệt, biên lợi nhuận mảng vận tải dầu thô tăng cao trên 30% vào Quý 2/2023 nhờ giá cước tái ký tích cực. Chênh lệch cung-cầu vận tải dự kiến sẽ tiếp tục diễn ra trong năm 2024 và hỗ trợ lợi nhuận của PVT duy trì ở mức cao. Dự báo lợi nhuận ròng của PVT trong giai đoạn 2023-2024 đạt lần lượt 1.055 và 1,133 tỷ đồng (tăng 23% – 7%).

Cổ phiếu GAS: GAS đóng vai trò quan trọng trong cung cấp LNG cho các nhà máy điện khí và có thể nhận được nguồn khí cấp mới khi dự án khí điện Lô B – Ô Môn đang có những tiến triển tích cực. Tuy nhiên, việc điều chỉnh hạ dự báo giá dầu xuống khoảng 9% so với dự báo cũ đã ảnh hưởng tới giá bán khí dự phóng của GAS, đồng thời, GAS cũng dự kiến sản lượng khí khô trong năm 2024 chỉ đạt khoảng 6,4 tỷ m3 – giảm mạnh so với 2023 (khoảng 7,3 tỷ m3), khiến triển vọng lợi nhuận của doanh nghiệp này trong năm 2024 khá ảm đạm. MBS báo lợi nhuận ròng của GAS trong giai đoạn 2023-2024 đạt lần lượt 11.929 và 11. 664 tỷ đồng (lần lượt giảm 19% svck và 2%).

Cổ phiếu BSR: Dự báo giá dầu thô và biên lợi nhuận lọc dầu trong năm 2024 nhằm phản ánh nguy cơ đến từ nền kinh tế phục hồi chậm và nhu cầu sử dụng các sản phẩm lọc dầu thấp hơn kỳ vọng. Theo đó, giá dầu năm 2024 được dự phóng ở mức 85 USD/thùng và các sản phẩm lọc dầu giảm 5%. Việc chuyển sàn niêm yết của BSR dường như không thể thực hiện được trong năm 2023 và vẫn gặp nhiều khó khăn liên quan đến vấn đề pháp lý. MBS dự báo lợi nhuận ròng của BSR trong giai đoạn 2023-2024 đạt lần lượt 7.498 và 5.488 tỷ đồng.