Ngân hàng Big 4 nhập cuộc đua tăng vốn

Tăng vốn điều lệ là xu hướng tất yếu của các ngân hàng để khắc phục vốn mỏng, củng cố năng lực tài chính, tăng khả năng cạnh tranh.

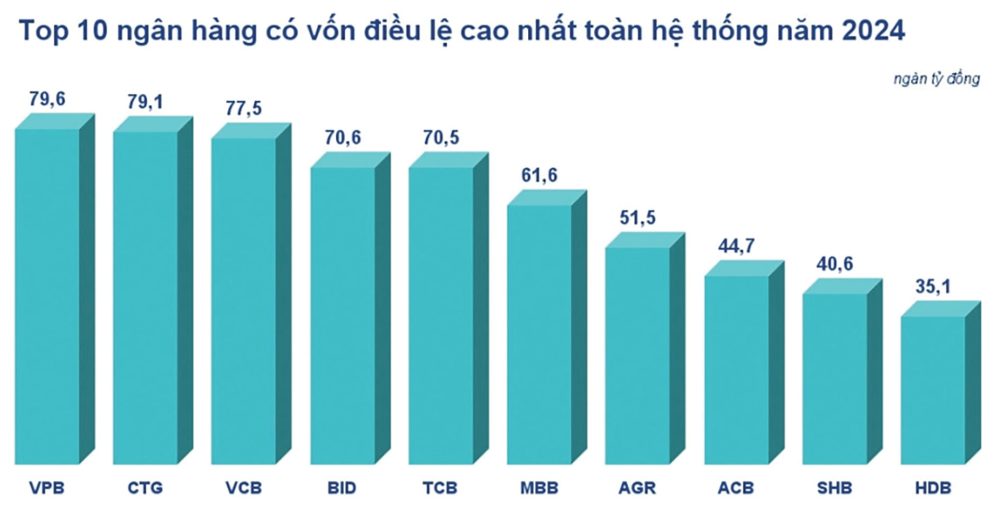

Với vị trí chiếm hơn 1/3 thị phần tín dụng, kế hoạch tăng vốn của nhóm Big 4 (Vietcombank, BIDV, VietinBank và Agribank) đang có những tín hiệu mới.

Dự kiến nhiều lần tăng vốn

VietinBank tổ chức Đại hội đồng cổ đông (ĐHĐCĐ) bất thường vào ngày 17/10, nhưng nhà đầu tư chú ý hơn kế hoạch tăng vốn. Trước đó, theo ông Trần Minh Bình, Chủ tịch Vietinbank, ngân hàng đã nhận được ý kiến của NHNN và Bộ Tài chính cho phép giữ lại toàn bộ lợi nhuận năm 2022 (11.678 tỷ đồng) để tăng vốn thông qua chia cổ tức bằng cổ phiếu. Nếu hoàn tất hồ sơ tăng vốn, vốn điều lệ của Vietinbank sẽ đạt 65.300 tỷ đồng.

Mới đây, theo Báo cáo gửi Quốc hội về tình hình thực hiện Nghị quyết số 43/2022 về chính sách tài khóa, tiền tệ hỗ trợ Chương trình phục hồi và phát triển kinh tế – xã hội, Chính phủ cho biết NHNN đang lấy ý kiến Chính phủ về phương án đầu tư bổ sung vốn Nhà nước vào VietinBank thông qua chi trả cổ tức bằng cổ phiếu từ nguồn lợi nhuận còn lại giai đoạn 2009 – 2016 và năm 2021 (7.948 tỷ đồng). Nếu thực hiện bước này, trước khi thực hiện bước trên, vốn điều lệ của VietinBank cũng đạt hơn 61.000 tỷ đồng.

Lùi lại kế hoạch ở kỳ ĐHĐCĐ 2024, VietinBank đã được cổ đông thông qua (và kỳ vọng được Nhà nước phê duyệt) phương án sử dụng toàn bộ lợi nhuận sau khi trích lập các quỹ của năm 2023 là hơn 13.927 tỷ đồng để chia cổ tức và tăng vốn điều lệ. Nếu được chấp thuận và triển khai xong tất cả các kế hoạch, vốn điều lệ của VietinBank sẽ đạt trên mức 91.000 tỷ đồng.

Có quy mô vốn điều lệ ở vị trí cao nhất trong nhóm ngân hàng quốc doanh và đứng thứ 2 trên toàn hệ thống, BIDV đang đạt mốc vốn 57.004 tỷ đồng. Tương tự, VietinBank, BIDV đang có hai phương án phân phối lợi nhuận đã được cổ đông thông qua nhưng chưa được phê duyệt. Đó là phương án phát hành 1,2 tỷ cổ phiếu để trả cổ tức từ lợi nhuận còn lại năm 2022, vốn điều lệ dự kiến tăng thêm 11.970 tỷ đồng. BIDV cũng dự kiến chi 12.347 tỷ đồng để chia cổ tức bằng cổ phiếu từ nguồn lợi nhuận năm 2023 (15.491 tỷ đồng sau khi trích các quỹ).

Ngoài ra, BIDV còn có kế hoạch phát hành trái phiếu, song được biết kế hoạch này đã bị trì hoãn sang 2025. Nếu thực thi, vốn điều lệ của BIDV dự kiến sẽ tăng 9%.

Trong khi đó, Agribank đã được NHNN có quyết định về việc sửa đổi nội dung về vốn điều lệ tại Giấy phép thành lập và hoạt động, đưa mức vốn của Agribank từ 40.963 tỷ đồng lên 51.639 tỷ đồng đầu tháng 10/2024. Agribank được tăng vốn 6.753 tỷ đồng trong năm 2023 và 10.347 tỷ đồng trong năm 2024, tổng cộng là 17.100 đồng, theo kế hoạch được Quốc hội phê duyệt.

Đối với Vietcombank, nếu không có gì thay đổi, ngân hàng đã sẽ được thông qua kế hoạch chia cổ tức gồm: (i) chia cổ tức từ nguồn lợi nhuận giữ lại tích lũy đến 2018-2021 khoảng 27.700 tỷ đồng (tương đương với mức chia cổ tức bằng cổ phiếu vào khoảng 49,6%); (ii) chia cổ tức từ nguồn lợi nhuận của năm 2022 khoảng 21.600 tỷ đồng (tương đương với mức chia cổ tức bằng cổ phiếu vào khoảng 38,7%); và (iii) chia cổ tức từ nguồn lợi nhuận của năm 2023 khoảng 24.987 tỷ đồng (tương đương với mức chia cổ tức bằng cổ phiếu vào khoảng 44,7%). Theo đó, Viecombank dự kiến tăng vốn điều lệ đạt hơn 83 nghìn tỷ đồng và có thể sẽ sớm lấy lại ngôi đầu từ tay VPBank.

Cấp thiết tăng vốn

Tại báo cáo về nội dung trình kế hoạch tăng vốn của các ngân hàng, Chính phủ khẳng định các ngân hàng thương mại Nhà nước sẽ tiếp tục đóng vai trò chủ đạo trong hệ thống ngân hàng cả về quy mô vốn, tài sản, huy động vốn và tín dụng.

Về lý thuyết lẫn thực tế, việc tăng vốn điều lệ là điều kiện tất yếu để các ngân hàng có cơ sở nâng cao năng lực tài chính, mở rộng quy mô hoạt động kinh doanh, tăng khả năng cung ứng vốn cho nền kinh tế và đầu tư cho các dự án chuyển đổi để nâng cao năng lực quản trị và hoạt động của các ngân hàng. Đây cũng là điều kiện cần để các ngân hàng Big 4 nói riêng thực hiện được các nhiệm vụ tiên phong vai trò nhà băng có vốn Nhà nước trong nền kinh tế, và hướng tới thực hiện chiến lược “Phấn đấu đến cuối năm 2025 có ít nhất từ 2-3 ngân hàng thương mại nằm trong top 100 ngân hàng lớn nhất (về tổng tài sản) trong khu vực châu Á và 3-5 ngân hàng niêm yết cổ phiếu trên thị trường chứng khoán nước ngoài” theo Quyết định 986/QĐ-TTg về Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030.

Đáng chú ý, với Vietcombank, đây còn là điều kiện để có thể tham gia hỗ trợ tái cơ cấu TCTD yếu kém, dự kiến sẽ nhận chuyển giao ngay quý này.

Trong ngắn hạn, với nhu cầu tăng trưởng tín dụng của nền kinh tế, thì không chỉ Vietcombank mà các ngân hàng trong nhóm Big4 cũng đều rất cần được tăng vốn, tạo nguồn lực đối ứng cho tăng trưởng dư nợ và đảm bảo an toàn vốn.

Theo các chuyên gia WB, do chất lượng tài sản ngân hàng đang có sự quan ngại, nên các bước tiếp theo nhằm giảm nhẹ nguy cơ dễ tổn thương và rủi ro đối với thị trường ngân hàng rất quan trọng. “Các cấp có thẩm quyền có thể khuyến khích các ngân hàng cải thiện tỷ lệ an toàn vốn và tăng cường khung thể chế về giám sát an toàn và can thiệp sớm”, WB khuyến nghị.

Theo Diễn đàn Doanh nghiệp