Ngân hàng Big 3 “phòng thủ” với rủi ro nợ xấu ra sao?

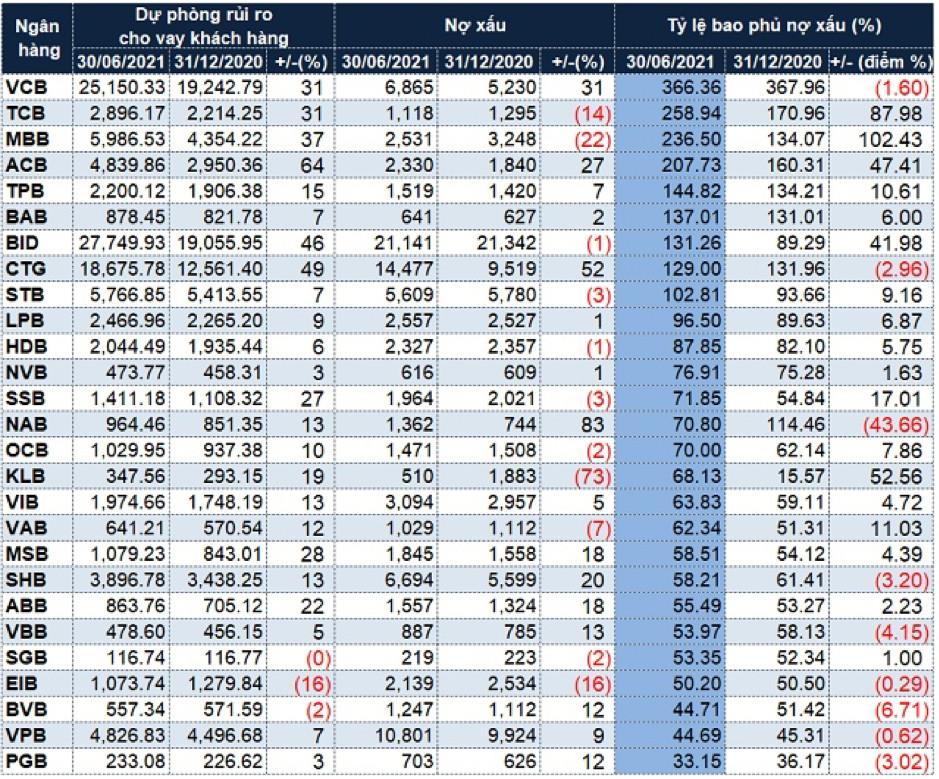

Tỷ lệ bao phủ nợ xấu là “thước đo” đánh giá khả năng phòng thủ của ngân hàng trước những rủi ro liên quan đến nợ xấu. Vậy trong nhóm niêm yết, nhà băng nào có tỷ lệ bao phủ nợ xấu cao nhất?

BIDV là ngân hàng có tỷ lệ nợ xấu bao phủ cao nhất đạt 235% so với năm 2020

Báo cáo tài chính năm 2021 đã dần hé lộ, cho thấy nhóm Big 3 ngân hàng niêm yết có tỷ lệ bao phủ nợ xấu cao nhất hệ thống. Trong đó, BIDV là ngân hàng đang tạm thời dẫn đầu hệ thống. Tính đến 31/12/2021, các chỉ tiêu kinh doanh của BIDV đều đạt kế hoạch mà NHNN và ĐHĐCĐ giao. Trong đó, tổng tài sản khối Ngân hàng thương mại đạt 1,72 triệu tỷ đồng, tăng 16,3% so với 2020. Tổng nguồn vốn huy động đạt 1,61 triệu tỷ đồng; trong đó huy động vốn tổ chức, dân cư đạt 1,49 triệu tỷ đồng, tăng 16, 9% so với năm 2020, chiếm hơn 11% thị phần tiền gửi toàn ngành.

Tổng dư nợ tín dụng và đầu tư đạt 1,65 triệu tỷ đồng; trong đó dư nợ tín dụng đạt 1,33 triệu tỷ đồng, tăng 11,8% so với năm 2020, tuân thủ giới hạn tín dụng NHNN giao (12%) và chiếm hơn 13% dư nợ tín dụng toàn nền kinh tế, đứng đầu thị trường về thị phần tín dụng. Nguồn vốn tín dụng tập trung vào lĩnh vực sản xuất, lĩnh vực ưu tiên; cơ cấu tín dụng chuyển dịch theo hướng bền vững, dư nợ bán lẻ tăng 25% so với năm 2020, dư nợ SME và FDI tương ứng tăng 15% và 21%.

Hiện tỷ lệ nợ xấu theo Thông tư 11/2021/TT-NHNN được nhà băng kiểm soát ở mức 0,81%, giảm 0,73% so với năm 2020, đảm bảo mục tiêu NHNN giao năm 2021 (dưới 1,6%). Tỷ lệ nợ nhóm 5 ở mức 0,42%, giảm 0,82% so với năm 2020. Đặc biệt, tỷ lệ bao phủ nợ xấu (dư quỹ DPRR tín dụng/dư nợ xấu) đạt 235%, mức cao nhất trong các năm gần đây.

Ngân hàng thứ 2 có tỷ lệ bao phủ nợ xấu khá cao đó là Vietcombank. Tính đến 31/12/2021, tổng tài sản của Vietcombank đạt hơn 1,4 triệu tỷ đồng, tăng 6,6% so với 2020. Dư nợ tín dụng đạt 963.670 tỷ đồng, tăng 14,99%. Huy động vốn thị trường I đạt hơn 1,15 triệu tỷ đồng, tăng 9,5%. Tỷ trọng huy động vốn không kỳ hạn bình quân đạt 32,2%, tăng 3,3 điểm % so với năm 2020.

Kết thúc năm 2021, tỷ lệ nợ xấu của ngân hàng được kiểm soát ở mức 0,63%, tăng nhẹ 0,01 điểm % so với đầu năm nhưng giảm gần một nửa so với thời điểm cuối quý III/2021, tỷ lệ nợ nhóm 2 ở mức 0,34%.

Năm 2021, ngân hàng đã trích lập đủ 100% dự phòng cụ thể của dư nợ cơ cấu theo Thông tư 03 – sớm trước 2 năm so với thời hạn quy định của NHNN. Tỷ lệ quỹ dự phòng bao nợ xấu nội bảng đạt mức cao nhất hệ thống ngân hàng với mức 424%.

Nợ xấu ngân hàng tăng trong quan ngại

Đối với ngân hàng niêm yết, nhóm Big 3 còn lại là VietinBank, hiện tổng tài sản hợp nhất ước đạt 1,5 triệu tỷ đồng, tăng 14% so với 2020. Dư nợ tín dụng hợp nhất ước đạt 1,14 triệu tỷ đồng, dư nợ tín dụng bình quân tăng 12,3% so với năm 2020. Huy động vốn được cân đối tối ưu với tốc độ tăng trưởng tín dụng, chi phí vốn được tiết giảm mạnh. Nguồn vốn huy động thị trường 1 hợp nhất ước đạt 1,16 triệu tỷ đồng, tăng 17,3% so với năm 2020.

Kết thúc năm 2021, tỷ lệ nợ xấu được VietinBank kiểm soát ở mức 1,3% tuân thủ hạn mức kế hoạch NHNN và ĐHĐCĐ giao. Tỷ lệ bao phủ nợ xấu cải thiện h ở mức 171%, cao hơn so với năm 2020 nhưng thấp nhất so với nhóm Big 3 ngân hàng niêm yết…

Tỷ lệ bao phủ nợ xấu được dùng để đánh giá khả năng phòng thủ của ngân hàng trước những rủi ro liên quan đến nợ xấu. Bên cạnh đó, một tỷ lệ cũng cho thấy khả năng ứng phó của ngân hàng liên quan đến nợ xấu, đó là dự phòng rủi ro. Đây là khoản tiền được ngân hàng trích lập để dự phòng cho những tổn thất có thể xảy ra do con nợ không thực hiện nghĩa vụ theo cam kết. Dự phòng rủi ro được tính theo dư nợ gốc và hạch toán vào chi phí hoạt động của ngân hàng.

Ông Nguyễn Trí Hiếu – Chuyên gia tài chính ngân hàng khẳng định, tỷ lệ bao phủ nợ xấu của nhóm Big 3 như BIDV, Vietcombank và một số ngân hàng tư nhân khác như Techcombank, VPBank, MBBank và OCB… đã tăng cao trong năm 2021. Điều này cho thấy tỷ lệ bao phủ nợ xấu càng cao, cho thấy ngân hàng này càng có khả năng sẵn sàng dùng các khoản dự phòng đã trích lập để xóa các món nợ khó thu hồi. Đây được xem là bộ đệm để các ngân hàng ứng phó với các cú sốc khi dich bệnh chưa được kiểm soát. Một phần trong khoản trích lập này có thể được hoàn nhập trở lại khi thu hồi được nợ, và chuyển hoá thành lợi nhuận cho nhà băng…

Nói cách khác, tỷ lệ bao phủ nợ xấu càng cao, cho thấy lợi nhuận ngân hàng sẽ không bị ảnh hưởng nếu tất cả nợ xấu trở thành không thu hồi được, vì ngân hàng đã dự phòng trước rồi, cứ lấy “của để dành” đó ra, để cấn trừ vào nợ do đó, sẽ không ảnh hưởng đến lợi nhuận. Còn trường hợp như các nhà băng có tỷ lệ bao phủ nợ xấu thấp thì ngược lại khi có biến cố xảy ra khoản nợ xấu này sẽ ăn mòn lợi nhuận của các nhà băng.

Hà Phương

Theo Diễn Đàn Doanh Nghiệp