Giải pháp thúc đẩy cho vay tiêu dùng trong năm 2024

Cho vay tiêu dùng đang giảm thấp so với các năm trước đây, và cần được thúc đẩy để hỗ trợ tiêu dùng, qua đó đóng góp tăng trưởng tín dụng, tạo động lực hỗ trợ tăng trưởng GDP.

Tính đến 27/12/2023, tăng trưởng tín dụng của ngành ngân hàng đạt 12,26%. Theo đó, tăng trưởng tín dụng đã tăng tốc rất mạnh trong những ngày cuối năm 2023. Tính riêng tháng 12/2023, đã có khoảng 250.000 tỷ đồng tín dụng được giải ngân ra nền kinh tế, một con số giải ngân kỷ lục trong thời gian ngắn cho thấy, nhu cầu hấp thụ vốn để phục hồi của các thành phần trong nền kinh tế đã tăng mạnh. Đồng thời, hiệu quả của các chủ trương, chính sách tiền tệ và nỗ lực chủ động thúc đẩy tín dụng của các ngân hàng thương mại, với vốn đã về giá rẻ hơn, đã phát huy cao độ.

Cho vay mua, sửa chữa nhà ở được xem là một trong những giải pháp thúc đẩy cho vay tiêu dùng hiệu quả. (Nguồn ảnh: VCB)

Thúc đẩy cho vay tiêu dùng, tạo động lực cho 2024

Trong những ngày đầu năm 2024, cũng là thời điểm Việt Nam sẽ bước vào mùa sản xuất tiêu dùng nhộn nhịp sôi động nhất chuẩn bị cho dịp Tết Nguyên đán, thì đây cũng là khoảng thời gian được cho là cần tăng tốc để vốn tín dụng tiếp tục đưa đến các địa chỉ cần hấp thụ hiệu quả nhất.

Trong năm nay 2024, các chuyên gia cho rằng cho vay tiêu dùng sẽ một trong những địa chỉ quan trọng nhất, có ý nghĩa khi kỳ vọng tiêu dùng nội địa phục hồi mạnh mẽ trở lại và tiếp tục là một trong những trụ cột đóng góp cho tăng trưởng GDP.

Vì lẽ đó, ngay cuối tháng 12, Ngân hàng Nhà nước Việt Nam (NHNN) cũng có văn bản số 9668/NHNN-CSTT gửi các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài về việc đẩy mạnh cho vay phục vụ đời sống, tiêu dùng trong triển khai Công điện số 766/CĐ-TTg ngày 24/8/2023 của Thủ tướng Chính phủ.

Văn bản nêu rõ, để tiếp tục triển khai chỉ đạo của Thủ tướng Chính phủ tại Công điện 766/CĐ-TTg ngày 24/8/2023 về việc tăng cường các giải pháp phòng ngừa, ngăn chặn, xử lý hoạt động “tín dụng đen”, NHNN yêu cầu các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (TCTD):

Chủ động cân đối nguồn vốn, đẩy mạnh đa dạng chương trình, sản phẩm tín dụng phù hợp với nhu cầu của từng nhóm đối tượng, phân khúc khách hàng, đặc biệt là nhu cầu vay vốn chính đáng, hợp pháp phục vụ đời sống, tiêu dùng của người dân.

Tăng cường chuyển đổi số, quyết liệt triển khai, đẩy mạnh ứng dụng khoa học, công nghệ nhằm đầy nhanh tốc độ, thời gian xử lý hồ sơ vay vốn của khách hàng, đẩy mạnh rà soát, đơn giản hóa quy trình, thủ tục nội bộ để tạo thuận lợi tối đa cho khách hàng vay vốn.

Cùng với đó, tổ chức triển khai ngay các giải pháp ứng dụng dữ liệu từ cơ sở dữ liệu quốc gia về dân cư trong hoạt động cho vay phục vụ nhu cầu đời sống, tiêu dùng của người dân; xem xét, quyết định theo thẩm quyền việc áp dụng giải pháp ứng dụng cơ sở dữ liệu dân cư trong đánh giá khách hàng vay do Bộ Công an cung cấp, bảo đảm hoạt động cho vay an toàn, hiệu quả, tạo điều kiện cho người dân tiếp cận nguồn vốn tín dụng ngân hàng.

Những giải pháp cụ thể

Tuy nhiên, cho vay tiêu dùng cũng đang gặp những khó khăn nhất định. Đến cuối tháng 9/2023, toàn hệ thống có 84 TCTD triển khai hoạt động tín dụng tiêu dùng, trong đó có 15 công ty tài chính tiêu dùng. Tổng dư nợ cho vay nền kinh tế khoảng 12.749 nghìn tỷ đồng, trong đó tín dụng tiêu dùng của toàn hệ thống đạt khoảng 2.703 nghìn tỷ đồng, chiếm tỷ trọng 21,2% tổng dư nợ nền kinh tế (trong đó, dư nợ cho vay tiêu dùng của các công ty tài chính tạm tính là 134.279 tỷ đồng, chiếm khoảng 5% dư nợ cho cho vay tiêu dùng toàn hệ thống).

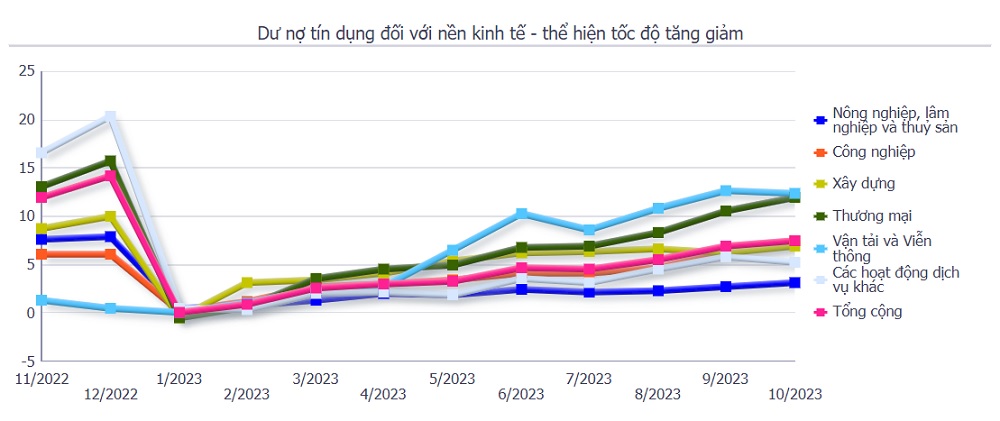

Dư nợ tín dụng đối với nền kinh tế, ở các lĩnh vực ưu tiên lẫn cho vay tiêu dùng đang được kỳ vọng sẽ tiếp tục tăng tốc trong giai đoạn cao điểm chuẩn bị cho mùa Lễ và dịp Tết Nguyên đán. (Nguồn: SBV)

Năm 2023, hoạt động giải ngân cho vay tiêu dùng suy giảm. Đến cuối tháng 9/2023, dư nợ cho vay tiêu dùng toàn hệ thống chỉ tăng khoảng 1,53% so với cuối năm 2022 (mức tăng rất thấp so với 5 năm qua). Bên cạnh đó, tỷ lệ nợ xấu trong tín dụng tiêu dùng toàn hệ thống có xu hướng gia tăng (khoảng gần 3,7% tổng dư nợ tín dụng tiêu dùng, trong khi từ năm 2018 đến năm 2022, tỷ lệ nợ xấu này chỉ trên/dưới 2%), thậm chí tỷ lệ nợ xấu của các công ty tài chính có nguy cơ tăng trên 15%, nhiều công ty lâm vào tình trạng khó khăn, thua lỗ do phải trích dự phòng rủi ro nợ xấu tăng cao.

Tại TP.Hồ Chí Minh, ông Nguyễn Đức Lệnh – Phó Giám đốc NHNN chi nhánh TP.HCM – cho biết, đến cuối tháng 10/2023 dư nợ cho vay tiêu dùng trên địa bàn Thành phố đạt 955 nghìn tỷ, chiếm 28,4% trong tổng dư nợ tín dụng trên địa bàn và tăng 1,4% so với cuối năm. Mức tăng trưởng này tuy thấp song đặt trong mối liên hệ so sánh và vai trò của hoạt động tín dụng tiêu dùng trong 5 năm trở lại đây, hoạt động tín dụng tiêu dùng nói chung và trên địa bàn Thành phố nói riêng thì những kết quả đạt được khá khả quan.

Đáng chú ý trong 955 nghìn tỷ đồng dư nợ cho vay tiêu dùng, thì có hơn 64% là dư nợ cho vay mua nhà ở. Đây là một trong những thống kê rất có giá trị cho thấy tại các đô thị lớn, tỷ trọng vay mua nhà ở trong tín dụng tiêu rất cao và nếu muốn thúc đẩy tín dụng tiêu dùng hiệu quả, cần phải có kích hoạt đột phát từ chính điểm nhấn quan trọng – cho vay mua nhà.

Thực tế, năm 2023, bên cạnh những khó khăn về việc kinh tế gặp khó, thu nhập suy giảm, người dân thắt chặt hầu nên giảm vay mượn chi chi tiêu dùng; cũng như yếu tố “bùng nợ” theo hội nhóm tăng cao, việc đòi nợ khó khăn… khiến các tổ chức tín dụng, công ty tài chính phải siết chặt cho vay tiêu dùng nhằm hạn chế nợ xấu phát sinh; thì một trong những nguyên nhân khiến vay tiêu dùng giảm mạnh, đó là nhu cầu vay tiêu dùng mua bất động sản giảm khi thị trường đóng băng, giá bất động sản vẫn cao và lãi suất cho vay mua nhà cũng còn cao.

Theo đó, việc kích thích các gói cho vay tiêu dùng đang được nhiều ngân hàng định hướng sẽ hỗ trợ cho vay mua nhà. Ông Nguyễn Việt Cường, Phó Tổng Giám đốc Vietcombank cho biết, sang năm 2024, Vietcombank định hướng thúc đẩy tăng trưởng tín dụng của mảng lẻ, trong đó sẽ dẫn đầu về cho vay tiêu dùng mua nhà ở; cùng với đó là mở rộng tín dụng xanh, xuất nhập khẩu và các lĩnh vực khác.

Vietcombank cũng là ngân hàng đã công bố chương trình triển khai cho vay trung và dài hạn với thời hạn lên tới 30 năm và cố định lãi suất trong một thời gian nhất định, áp dụng từ tháng 1/2024. Đối tượng là người vay vốn để mua nhà – đất, mua xe hơi, đầu tư sản xuất kinh doanh…có quyền chọn lãi suất ưu đãi cố định trong 18 tháng đầu tiên là 6,7%/năm, 2 năm 6,8%/năm, 3 năm 7,5%/năm, 5 năm 9,5%/năm, 7 năm 10,5%/năm và 10 năm lãi suất cố định 11%/năm. Sau thời gian ưu đãi lãi suất cố định, Vietcombank sẽ áp dụng lãi suất cho vay bằng lãi suất tiết kiệm 12 tháng cộng với biên độ 3,5%. Tuy nhiên, nếu người vay trả nợ trước hạn trong 3 đến 5 năm đầu tiên thì Vietcombank sẽ thu phí 1-2% trên số tiền thanh toán trước hạn. Còn khách hàng trả nợ trước hạn từ năm thứ 6 trở đi thì miễn phí.

Ở góc độ chuyên gia, TS. Đỗ Thiên Anh Tuấn- Giảng viên Đại học Fulbright- cho rằng, do lãi suất cho vay tiêu dùng vẫn cao, nên cần có chính sách hỗ trợ cho vay tiêu dùng mở rộng hiệu quả. Chẳng hạn như nhà quản lý có thể sử dụng cơ chế tái cấp vốn để hỗ trợ cho vay tiêu dùng lãi suất thấp, tạo điều kiện cho lãi vay tiêu dùng có thể ở mức người dân tiếp cận và đảm bảo khả năng chi trả được. Các tổ chức cho vay có thể đảm bảo về khả năng thu hồi nợ cũng sẽ sẵn sàng mở rộng hầu bao cho vay.