Duy trì mục tiêu VN-Index ở mức 1.420 điểm

Tăng trưởng kinh tế được giữ nguyên dự báo với +5,8% và có thể tăng tốc trong nửa cuối năm, cộng hưởng các kỳ vọng trên thị trường chứng khoán cho phép duy trì mục tiêu VN-Index ở mức 1.420 điểm.

Cơ sở lạc quan của VN-Index

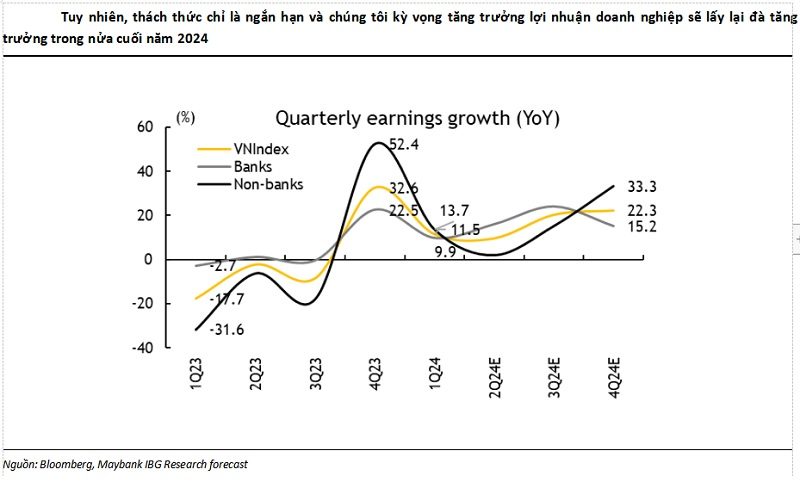

Thống kê của chúng tôi cho thấy lợi nhuận của các doanh nghiệp trên toàn thị trường quý I/2024 tăng 11,5% so với cùng kỳ, cao hơn dự báo là 7,6% so với cùng kỳ. Kết quả khả quan ở các ngân hàng, bán lẻ, thép và hậu cần bù đắp lợi nhuận đáng thất vọng từ bất động sản dân cư, năng lượng và hóa chất. Trong khi đó, CNTT và đồ uống đi đúng với dự báo.

Trong tương lai, mặc dù chúng tôi kỳ vọng lãi suất sẽ cao hơn nhưng xác suất của quá trình phục hồi hình chữ U trên thị trường bất động sản kéo dài ngày càng tăng. Điều này sẽ tác động đến các ngành khác trong đó có ngân hàng. Do đó, chúng tôi điều chỉnh giảm 1,5 điểm phần trăm dự báo tăng trưởng lợi nhuận năm 2024 xuống còn 15,2%.

Tuy nhiên, thách thức này chỉ mang tính ngắn hạn. Chúng tôi kỳ vọng tăng trưởng lợi nhuận sẽ tăng tốc trở lại trong nửa cuối năm 2024, dẫn đầu là ngân hàng, bán lẻ, bất động sản, thép, CNTT và hóa chất.

Theo đó, chúng tôi duy trì quan điểm lạc quan về thị trường chứng khoán dựa trên: Thứ nhất, tăng trưởng lợi nhuận mạnh hơn trong 6 tháng đầu năm 2024.

Thứ hai, tiến trình vững chắc hướng tới việc FTSE nâng hạng thị trường Việt Nam lên thị trường mới nổi (dự kiến vào tháng 3/2025).

Thứ ba, định giá thị trường vẫn hợp lý. Các tổ chức phi ngân hàng đang giao dịch ở mức P/E 20.4 lần, cao hơn một chút so với mức trung bình 3 năm trong khi các ngân hàng vẫn đang dao động ở mức P/B hấp dẫn là 1.6 lần, gần mức trung bình 3 năm – 1 độ lệch chuẩn. Do đó, chúng tôi duy trì mục tiêu cho VN-Index ở mức 1.420 điểm, tương ứng với P/E là 14.2 lần.

Dự báo tăng trưởng lợi nhuận một số nhóm ngành

Bán lẻ: Mức tăng trưởng lợi nhuận trong quý I năm 2024 là 76% so với cùng kỳ năm ngoái cao hơn dự báo +62% so với cùng kỳ, nhờ sự phục hồi nhanh hơn dự kiến của các nhà bán lẻ CNTT (lợi nhuận quý I năm 2024 +734% so với cùng kỳ năm ngoái) nhờ cuộc chiến giá cả trong nước dịu bớt. MWG – công ty dẫn đầu về CNTT đã công bố lợi nhuận quý I năm 2024 mạnh mẽ đáng ngạc nhiên là 903 tỷ đồng (so với quý 1 năm 23: 21 tỷ đồng và quý I năm 24E: 361 tỷ đồng). Biên lợi nhuận của hoạt động kinh doanh cốt lõi (TGDD/DMX) cũng vượt xa kỳ vọng, trở về mức bình thường trước Covid. Lợi nhuận của PNJ vẫn cao như kỳ vọng, không thay đổi so với cùng kỳ. Ngược lại, mặc dù hoạt động kinh doanh tiêu dùng cốt lõi hoạt động tốt nhưng lợi nhuận của MSN vẫn thấp hơn kỳ vọng do hoạt động kinh doanh khai thác ngoài cốt lõi (MHT) và gánh nặng chi phí tài chính.

Chúng tôi tăng nhẹ lợi nhuận của ngành tài khóa 2024 lên 2% để góp phần cải thiện trong quý I/2024. Chúng tôi duy trì kỳ vọng rằng chi tiêu của người tiêu dùng sẽ tăng tốc trong nửa cuối năm 2024 khi nền kinh tế bắt đầu phục hồi và tâm lý người tiêu dùng được cải thiện. Do đó, chúng tôi kỳ vọng đà phục hồi lợi nhuận của ngành sẽ còn kéo dài hơn nữa, không chỉ đối với các nhà bán lẻ CNTT mà còn trên toàn ngành. Dự báo tăng trưởng lợi nhuận ngành trong nửa cuối năm 2024 là 264% n/n so với 131% trong 6 tháng đầu năm 2024.

Tiêu điểm tháng 5: Loại MSN khỏi danh sách cổ phiếu trọng tâm vì lãi suất cao hơn sẽ ảnh hưởng đến lợi nhuận của công ty. Hơn nữa, với triển vọng lạc quan, loại cổ phiếu có hệ số beta thấp VNM và VEA khỏi danh sách trọng tâm đồng thời bổ sung PDR và HSG có hệ số beta cao. Kỳ vọng PDR sẽ đạt tỷ lệ hấp thụ cao trong các đợt ra mắt dự án sắp tới và HSG sẽ thực hiện nhiều chuyến hàng hơn đến EU, Bắc Mỹ, đồng thời tận hưởng sự phục hồi trong nước mạnh mẽ hơn trong các quý tới.

Thép: Lợi nhuận quý I/2024 vượt dự báo với doanh thu tăng 6% n/n nhờ sản lượng bán tăng trưởng 11% n/n, trong đó xuất khẩu tăng 36,7% n/n trong khi tiêu dùng nội địa chỉ cải thiện 1,5% n/n. Tuy nhiên, biên lợi nhuận được cải thiện đáng kể trong quý I/2024 khi các nhà sản xuất thép giải quyết hàng tồn kho giá cao tồn tại kể từ nửa cuối năm 2023, giúp lợi nhuận gộp tăng 33% theo quý và 697% theo năm. Đây là quý thứ 5 liên tiếp ngành thép có kết quả kinh doanh cải thiện.

Kỳ vọng KQKD sẽ tiếp tục cải thiện trong các quý tới nhờ mùa xây dựng và sự phục hồi chung của nền kinh tế, đặc biệt là trong nửa cuối năm 2024. Tuy nhiên, tốc độ tăng trưởng sẽ chậm lại do hiệu ứng cơ sở mất dần.

Công nghệ thông tin (CNTT): Tăng trưởng lợi nhuận trong quý I/2024 rất mạnh mẽ ở mức 21,6% so với cùng kỳ năm ngoái. Dịch vụ CNTT ở nước ngoài của FPT chứng kiến sự tăng trưởng mạnh mẽ ở Nhật Bản và APAC ngoại trừ Nhật Bản bù đắp cho sự chậm lại ở Mỹ. Bất chấp sự phục hồi yếu ớt, sự phục hồi của thị trường CNTT trong nước vẫn tiếp tục tăng tốc.

Kỳ vọng tốc độ tăng trưởng của dịch vụ CNTT ở nước ngoài sẽ được duy trì trong khi thị trường trong nước sẽ có sự phục hồi đáng kể hơn, dẫn đầu là lĩnh vực tài chính và bất động sản.

Bất động sản nhà ở: Lợi nhuận quý I năm 2024 kém hơn dự báo do số lượng dự án ra mắt ít hơn vào năm ngoái, dẫn đến thiếu bàn giao vào đầu năm nay. Các nhà môi giới hoạt động tốt hơn các nhà phát triển về sự cải thiện trên thị trường thứ cấp. Nhìn chung, chúng tôi nhận thấy thị trường bất động sản đang chạm đáy. Đất Xanh Service, nhà môi giới bất động sản hàng đầu, chứng kiến giao dịch qua mạng lưới của mình tăng 35% so với cùng kỳ năm ngoái. Nam Long Group, nhà phát triển nhà giá rẻ lớn nhất, công bố doanh số bán trước tăng 400% so với cùng kỳ năm ngoái. Trong khi đó, CBRE dự báo năm 24E số lượng bán căn hộ chung cư tăng 6% n/n tại Hồ Chí Minh và tăng 68% n/n tại Hà Nội.

Chúng tôi cắt giảm dự báo lợi nhuận năm 2024 do biên lợi nhuận gộp thấp hơn (Vinhomes có thể sẽ bàn giao nhiều căn hộ có biên lợi nhuận thấp hơn dự báo trước đây) và chi phí lãi vay cao hơn. Chúng tôi kỳ vọng lợi nhuận sẽ vẫn yếu trong quý 2 năm 2024 nhưng sẽ cải thiện đáng kể trong nửa cuối năm 24 nhờ có nhiều bàn giao nhà hơn.

Ngân hàng: Lợi nhuận quý I năm 2024 cao hơn dự báo của chúng tôi một chút (9,9% n/n so với 7,0% n/n). Tăng trưởng tín dụng vừa phải (1,5% tính từ đầu năm) bù đắp cho việc giảm NIM (Q1/24 giảm 28 bps so với Q1/23 và 5 bps so với 2023) và lợi nhuận giao dịch liên quan đến chứng khoán và ngoại hối ổn định hỗ trợ doanh thu. Về mặt chi phí, việc kiểm soát chi phí hoạt động tốt đã được thực hiện ở hầu hết các ngân hàng, trong khi việc trích lập dự phòng được quản lý giảm trong quý I/2024 bằng cách trích lập dự phòng rủi ro cho vay. Tuy nhiên, chất lượng tài sản xấu đi đôi chút với tỷ lệ nợ xấu trung bình +22 điểm cơ bản đạt 1,97% và LLCR giảm 10% điểm xuống 85%, một phần do sự ghi nhận nợ xấu chéo liên quan đến một khách hàng doanh nghiệp trong lĩnh vực năng lượng.

Chúng tôi cắt giảm dự báo lợi nhuận của mình xuống 16,1% (so với 16,6% trước đó) để phản ánh chất lượng tài sản và lợi nhuận trong quý I năm 2024 không mấy hấp dẫn. Tuy nhiên, dự báo ngành sẽ mang lại mức tăng trưởng lợi nhuận đáng chú ý hơn trong nửa cuối năm 2024 và năm 2025 cùng với ROE tốt ở mức 17%-18%.

Nguồn: diendandoanhnghiep.vn