Yếu tố có thể tiếp tục gây áp lực lên lãi suất liên ngân hàng

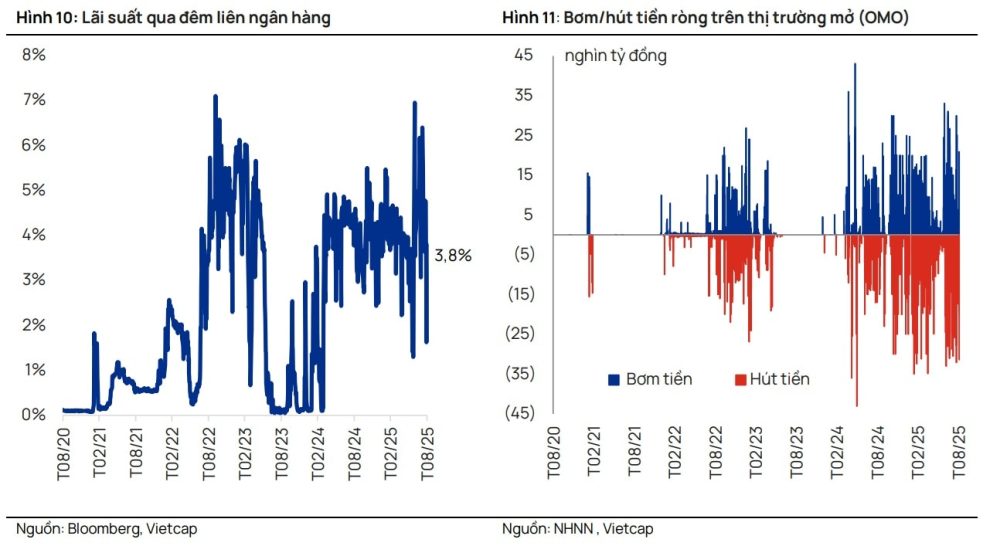

Lãi suất liên ngân hàng tái lập kịch bản của thời gian đầu tháng 8 – có xu hướng tăng trở lại dưới tác động gây áp lực của một số yếu tố.

Các biện pháp can thiệp hút ròng của Ngân hàng Nhà nước, giảm thanh khoản trong hệ thống đã đẩy lãi suất liên ngân hàng tăng trở lại.

Cụ thể trong tuần từ 1-5/9, NHNN tăng lượng phát hành qua kênh OMO với tổng giá trị phát hành ở mức 49,4 nghìn tỷ (+19% WoW) ở mức lãi suất 4%, tập trung tại các kỳ hạn 7 ngày (23,4 nghìn tỷ, gấp 22 lần tuần trước đó), 14 ngày (15,1 nghìn tỷ, -40.6% WoW), 28 ngày (11 nghìn tỷ, -27,5% WoW). Trong khi lượng OMO đáo hạn ở mức cao, gần 80,2 nghìn tỷ. Qua đó NHNN tiếp tục rút ròng 30,7 nghìn tỷ ra khỏi hệ thống. Giá trị lưu hành trên kênh mua kỳ hạn giảm về mức 150,9 nghìn tỷ tại cuối tuần trước.

Dữ liệu ghi nhận NHNN đã liên tục rút ròng trong những tuần gần đây, lũy kế từ đầu tháng 8 tới nay đã rút ròng 55,9 nghìn tỷ, trong bối cảnh thanh khoản dồi dào và ổn định hơn trong ba tuần cuối tháng 8.

Trong tuần đầu tháng 9, theo Chứng khoán Yuanta Việt Nam, thanh khoản có phần thiếu hụt và lãi suất liên ngân hàng sau khi giảm liên tục hơn hai tuần trước đó thì đã có dấu hiệu tăng trở lại. Cụ thể, kết tuần kỳ hạn qua đêm tăng 1,91 điểm phần trăm lên 3,94%, 1 tuần tăng 42đcb lên 4,26%, 2 tuần giảm 25đcb xuống 4,59%, 1 tháng tăng 7đcb lên 5,18%, 3 tháng giảm 5đcb xuống 5.53%. Qua đó, lãi suất qua đêm USD cao hơn VND 47đcb.

Nhìn lại tháng 8, theo Chứng khoán Vietcap, NHNN thắt chặt thanh khoản liên ngân hàng vào đầu tháng 8, với lãi suất liên ngân hàng qua đêm tăng mạnh lên 6,1% vào ngày 08/08 trước khi hạ nhiệt xuống 3,8% vào cuối tháng 8 (tăng 73 điểm cơ bản MoM).

Trong tháng 8, NHNN đã cho các ngân hàng thương mại vay 360,9 nghìn tỷ đồng thông qua các hợp đồng repo, trong khi 386,1 nghìn tỷ đồng từ các hợp đồng repo đáo hạn, dẫn đến lượng hút ròng 25,2 nghìn tỷ đồng.

Chứng khoán Vietcap cho rằng, một số yếu tố có thể tiếp tục gây áp lực lên lãi suất liên ngân hàng bao gồm:

Thứ nhất, ước tính 119 nghìn tỷ đồng các hợp đồng repo sẽ đáo hạn trong tháng 9;

Thứ hai, dự báo tăng trưởng tín dụng sẽ duy trì ở mức cao, đặc biệt là trong quý 4 (+11,82% tính đến cuối tháng 8, so với 7,31% trong 8 tháng 2024). Tuy nhiên, áp lực này có thể được hạn chế nhờ khả năng Fed cắt giảm lãi suất tại cuộc họp ngày 17/09 và giải ngân đầu tư công nhanh hơn.

Ông Nguyễn Thế Minh, Giám đốc Phân tích Khách hàng cá nhân Chứng khoán Yuanta Việt Nam cũng chia sẻ nhận định, tín dụng tăng cao trong bối cảnh tỷ giá ở mức cao và lạm phát gặp nhiều áp lực có thể gia tăng trong thời gian tới, nên việc duy trì lãi suất ở mức thấp đang ngày càng trở nên thách thức. NHNN duy trì nới lỏng tiền tệ hỗ trợ thị trường nhưng cũng đang đánh giá những rủi ro tiềm ẩn cho nền kinh tế. Theo đó, Yuanta Việt Nam duy trì quan điểm lãi suất huy động đi ngang trong ngắn hạn và có thể tăng lại vào cuối năm, trong khi, lãi suất cho vay vẫn duy trì ở mức thấp ít nhất cho tới hết năm nay.

Một chuyên gia nhìn nhận những áp lực có thể gây tác động với lãi suất liên ngân hàng, là thử thách đối với cơ quan quản lý và là “bài test” cho thấy nhà điều hành đã bơm – hút phù hợp trong bối cảnh các biến số vĩ mô liên tục có biến động bao gồm cả tỷ giá – giá vàng – nhu cầu thanh khoản và giữ mặt bằng thấp với chi phí vốn hợp lý để ổn định lãi vay và tăng trưởng tín dụng.

Theo Chứng khoán Vietcap, đặt trong tác động từ tỷ giá, giá vàng, xu hướng hạ lãi suất của Fed, từ nền tăng 0,6% của tỷ giá trong tháng 8, NHNN đã có các động thái can thiệp phù hợp.

Cụ thể, tỷ giá USD/VND đã tăng dần trong suốt tháng 8 dưới tác động của một số yếu tố khiến tỷ giá tăng, bao gồm: (1) Nhu cầu ngoại tệ tăng trong tháng; (2) Giá vàng trong nước tăng – giá bán vàng SJC đã tăng 5,4% MoM trong tháng 8 sau khi tăng 1,6% MoM trong tháng 7. Theo đó để ổn định tỷ giá, NHNN đã thông báo bán USD thông qua các hợp đồng kỳ hạn 6 tháng vào ngày 25 và 26/08 với mức giá 26.550 (các ngân hàng có thể hủy hợp đồng trước hạn). Động thái của NHNN đã giúp giảm áp lực trên thị trường ngoại hối. Tính đến cuối tháng 8, tỷ giá USD/VND được niêm yết ở mức khoảng 26.345 trên thị trường liên ngân hàng (tỷ giá USD/VND khoảng 0,6% trong tháng 8 và 3,3% trong 8T 2025).

Dựa trên số liệu CME FedWatch Tool, xác suất Fed cắt giảm lãi suất lần đầu tiên trong năm nay tại cuộc họp ngày 17/09 đã tăng lên 100%, Chứng khoán Vietcap khẳng định điều này có thể giúp giảm áp lực đối với tỷ giá. Trong khi đó, vào ngày 07/09/2025, Thủ tướng đã ban hành Công điện 159/CĐ-TTg về chỉ đạo, điều hành chính sách tài khóa, tiền tệ, giao NHNN nhiệm vụ ổn định thị trường vàng trong nước.

Như vậy các yếu tố có thể tác động khiến tiếp tục áp lực lên lãi suất liên ngân đã phần nào có thể nhìn thấy được triển vọng. Dù vậy, biến động của các yếu tố và động thái nhà điều hành để “cân” nhịp lãi suất thị trường các tổ chức với nhau, vẫn cần được theo dõi.

– Diễn đàn Doanh nghiệp