“Xoa dịu” nỗi lo nợ xấu

Thông tư 02/2023/TT-NHNN quy định về việc cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ được xem như một “phao cứu sinh” đối với cả doanh nghiệp và ngân hàng.

Trong khi các doanh nghiệp giảm được áp lực trả nợ, thì các ngân hàng cũng giảm được rủi ro nợ xấu cũng như áp lực trích lập dự phòng rủi ro.

Chuyển rủi ro nợ xấu về tương lai

Mặc dù Thông tư 02 được coi là trợ lực đối với cả các doanh nghiệp và ngân hàng, nhưng theo các chuyên gia, Thông tư 02 không phải là “cây đũa thần” bởi khó khăn lớn nhất của doanh nghiệp hiện nay là đầu ra của sản phẩm, khiến doanh nghiệp chật vật xoay xở dòng tiền để trả nợ. Còn đối với vấn đề nợ xấu, Thông tư 02 chỉ có tác dụng đẩy rủi ro nợ xấu về tương lai.

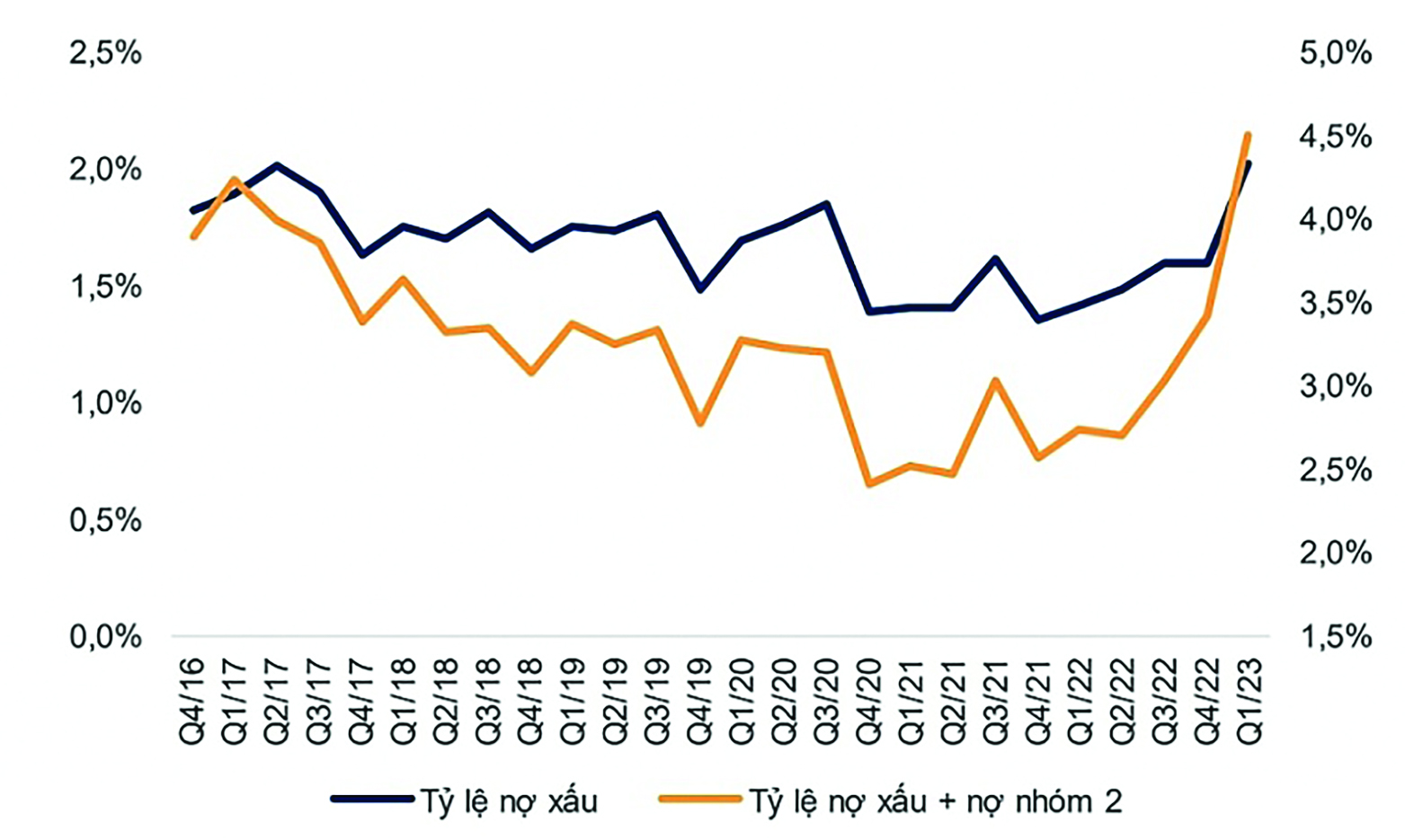

Tỷ lệ nợ xấu + nợ nhóm 2 toàn ngành (gồm 25 ngân hàng niêm yết) tăng mạnh quý 1/2023

Đồng quan điểm, TS. Cấn Văn Lực– Thành viên Hội đồng tư vấn chính sách tài chính tiền tệ quốc gia cũng cho rằng, Thông tư 02 giúp ngăn ngừa nợ xấu nội bảng của các TCTD gia tăng. Tuy nhiên, Thông tư 02 chỉ có hiệu lực đến giữa năm 2024, nên sau đó sẽ tùy thuộc khá nhiều vào khả năng phục hồi và phát triển sản xuất kinh doanh của doanh nghiệp. Nếu các doanh nghiệp không phục hồi, rủi ro nợ xấu có thể tăng lên sau đó.

Không quá đáng ngại

Nhiều chuyên gia cho rằng, rủi ro nợ xấu sẽ tăng sau khi Thông tư 02 hết hiệu lực là có, tuy nhiên cũng không quá đáng ngại bởi mấy lý do sau:

Thứ nhất, Thông tư 02 cho phép các doanh nghiệp giảm áp lực trả nợ, lãi suất, thậm chí không phải chuyển nhóm nợ xấu nên có thể tiếp cận vốn vay mới để duy trì sản xuất kinh doanh chờ cơ hội phục hồi, phát triển. Khi sản xuất phục hồi, doanh nghiệp sẽ có dòng tiền trả nợ.

Thứ hai, NHNN đã lường trước được rủi ro này nên tại Thông tư 02 cũng quy định các khoản nợ chỉ được cơ cấu lại khi khách hàng được TCTD đánh giá là có khả năng trả nợ đầy đủ nợ gốc và/hoặc lãi theo thời hạn trả nợ được cơ cấu lại; đồng thời phải có kế hoạch rà soát, đánh giá lại khả năng trả nợ của khách hàng sau khi được cơ cấu lại nợ; phải theo dõi, kiểm tra, kiểm soát, giám sát đối với việc cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ…

Thứ ba, Thông tư 02 yêu cầu TCTD trích lập dự phòng bổ sung tối thiểu 50% trong năm 2023 và 100% trong năm 2024 theo đúng bản chất khoản nợ. Quy định này giúp các TCTD có đủ nguồn lực để xử lý nếu nợ xấu phát sinh.

Đặc biệt, hoạt động quản trị rủi ro hiện nay của hệ thống ngân hàng đã tốt hơn rất nhiều so với trước đây. Trong khi tỷ lệ an toàn vốn (CAR) được nâng cao, tỷ lệ bao phủ nợ xấu được cải thiện và hoạt động xử lý nợ được đẩy mạnh.