Thực hư thừa – thiếu vốn ngân hàng

Mặc dù thanh khoản hệ thống ngân hàng dư thừa, nhưng các ngân hàng vẫn cấp tập bổ sung nguồn vốn để sẵn sàng cho giai đoạn tới.

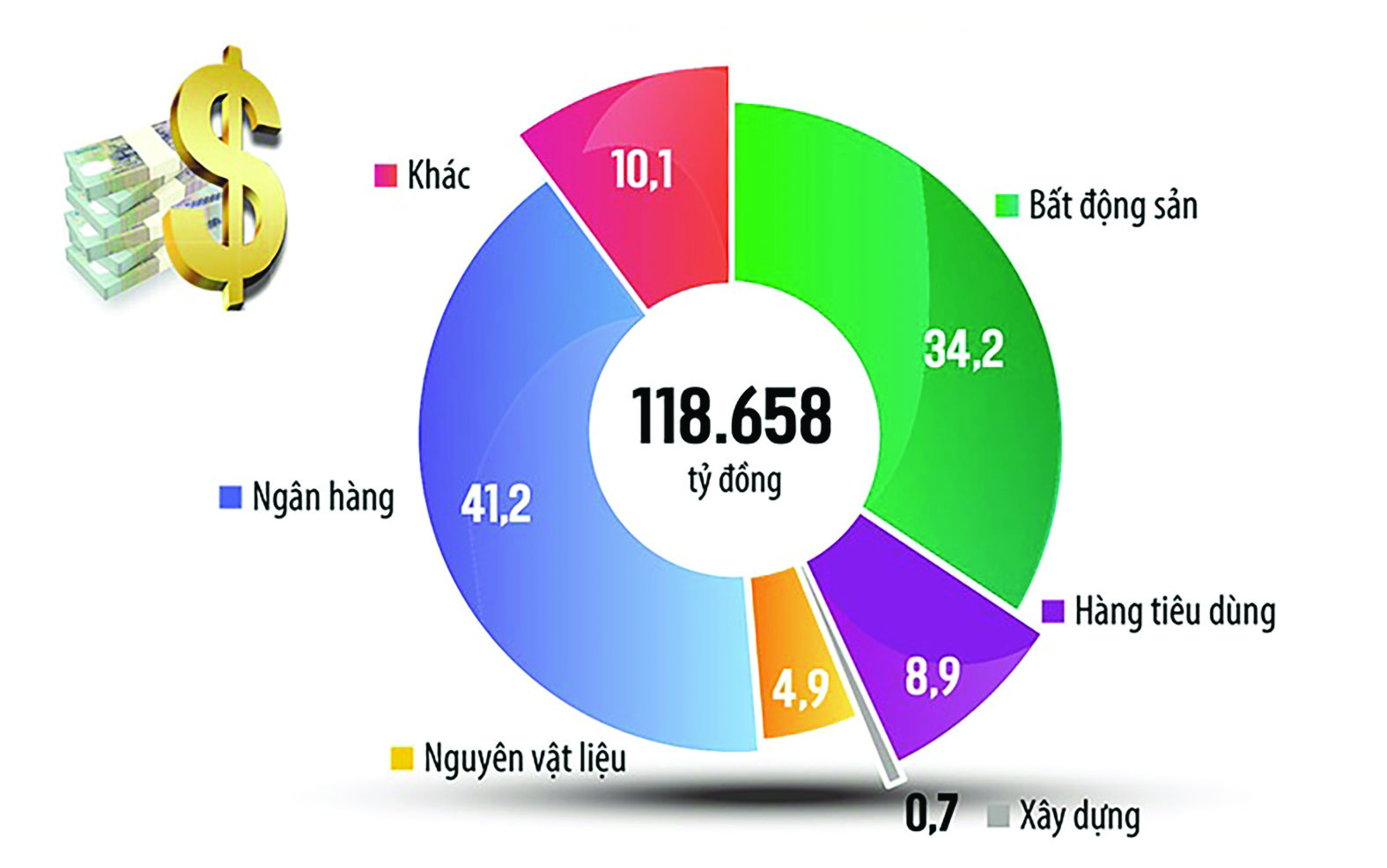

Cơ cấu phát hành trái phiếu tháng 8/2023. Nguồn: Hiệp hội Thị trường trái phiếu VN.

Tính tới tháng 8/2023, thị trường trái phiếu doanh nghiệp ghi nhận phát hành thành công hơn 118 nghìn tỷ đồng, trong đó ngân hàng chiếm 41,2 tỷ đồng.

Thừa tiền gây áp lực tỷ giá

Hệ thống ngân hàng bị nhiều chuyên gia và doanh nghiệp gọi tên là “ế tiền” trong giai đoạn vừa qua khi vốn huy động vào nhưng khó cho vay ra. Tuy không thừa nhận bệnh “ế tiền” nhưng Phó Thống đốc NHNN Đào Minh Tú đã gọi tên hệ thống mắc căn bệnh không dễ xử lý là “thừa tiền”. Dù cách gọi nào thì việc hệ thống nhà băng thừa thãi thanh khoản, vốn huy động vào mặc dù đã hạ lãi suất tiết kiệm liên tục nhưng vẫn khó cho vay do nhu cầu vay vốn-hấp thụ vốn của các thành phần trong nền kinh tế còn yếu. Điều thể hiện rõ khi tăng trưởng tín dụng tháng 7 thậm chí còn âm. Còn theo thống kê cập nhật đến 15/9, tăng trưởng cả hệ thống chỉ đạt 5,56%.

“Tín dụng tăng chậm do nhu cầu vốn của các ngành (ngoài bất động sản) còn chậm, và lãi suất cho vay thực tế còn cao”, Phó Thống đốc NHNN Đào Minh Tú cho biết.

Để giải quyết vấn đề hệ thống dư thừa thanh khoản trên liên ngân hàng, giúp lãi suất liên ngân hàng lên để giảm bớt chênh lệch lãi suất, qua đó giúp giảm áp lực lên tỷ giá, NHNN trong tuần qua đã có động thái “một công đôi việc” phát hành tín phiếu quy mô 10.000 tỷ đồng. Như vậy, nhà điều hành đang quan sát kỹ về trạng thái thanh khoản để linh hoạt chính sách và không để tình hình “ứ tiền” tồn đọng gây tác động lãi suất và áp lực ngược lên tỷ giá.

Thiếu tiền: Nên hiểu ra sao?

Ở phía khác của trạng thái, mặc dù được xem là “thừa tiền”, dư thanh khoản, các ngân hàng giảm nhu cầu vay mượn trên thị trường 1 do không có nhu cầu thanh toán trước mắt, song các nhà băng lại cũng đã và đang có các kế hoạch để bổ sung nguồn vốn.

Nhiều ngân hàng có kế hoạch phát hành trái phiếu nhằm bổ sung nguồn vốn và thúc đẩy cho vay mục tiêu đón đầu nhu cầu, thúc đẩy tăng trưởng tín dụng

Theo đó, tính tới tháng 8, thị trường trái phiếu doanh nghiệp ghi nhận phát hành thành công hơn 118 nghìn tỷ đồng; trong đó ngân hàng chiếm 41,2 tỷ đồng. Riêng trong tháng vừa qua, đã có 10 đợt phát hành trái phiếu của các ngân hàng với giá trị hơn 12.000 tỉ đồng, chiếm tỷ lệ 56%. Đáng chú ý, Ngân hàng ACB có ba đợt phát hành với tổng giá trị 6.500 tỷ đồng, MSB phát hành 1.000 tỷ đồng, OCB 2.000 tỷ đồng, BacABank 800 tỷ đồng, BIDV 700 tỷ đồng…

Chia sẻ về vấn đề ngân hàng thừa tiền và phát hành trái phiếu, ông Từ Tiến Phát, TGĐ ACB cho biết theo ông, nói ngân hàng “thừa tiền là đúng mà không đúng. Bởi việc thừa tiền, thanh khoản dư là do hấp thu vốn yếu ngắn hạn, nhưng trong dài hạn, các ngân hàng vẫn phải tiếp tục bổ sung vốn để đáp ứng các tỷ lệ an toàn vốn (CAR) theo chuẩn Basel III”.

Ông Phát cũng cho biết ACB sẽ tiếp tục phát hành trái phiếu theo kế hoạch (5.000 tỷ đồng) từ nay đến cuối năm nhằm bổ sung nguồn vốn và thúc đẩy cho vay mục tiêu đón đầu nhu cầu, có thể đẩy tăng trưởng tín dụng đạt tới 14%.

Ngoài ACB, được biết tới đây, HDB, CTG… cùng một số nhà băng khác cũng có kế hoạch phát hành trái phiếu.

Một chuyên gia dự báo chỉ còn mấy ngày nữa là các nhà băng sẽ phải đáp ứng đưa tỷ lệ huy động vốn ngắn hạn cho vay trung dài hạn xuống mốc 30% theo quy định của NHNN. Đây cũng là áp lực bắt buộc các ngân hàng phải tăng tốc huy động trái phiếu để cân đối vốn. “Ngoài ra, cần lưu ý rằng thời gian bản thân các ngân hàng cũng đi đầu trong mua lại trái phiếu trước hạn. Đó là khối lượng trái phiếu đã phát hành trong những năm gần đây khoảng từ 2019-2022, với lãi suất cao. Việc mua lại, song song phát hành mới với lãi suất thấp hơn là vừa để đáp ứng các quy định về trái phiếu, đồng thời phù hợp cân đối chi phí tài chính, tăng kỳ hạn nguồn vốn dài. Các ngân hàng sẽ đạt nhiều mục tiêu trong động thái tưởng là “thiếu vốn” này”, chuyên gia nhấn mạnh.