Tăng trưởng của 27 ngân hàng niêm yết đang ra sao?

Kết quả kinh doanh của 27 ngân hàng niêm yết trên 3 sàn HSX, HNX và UpCOM đã bắt đầu phản ánh những khó khăn của nền kinh tế trong quý 2/2023.

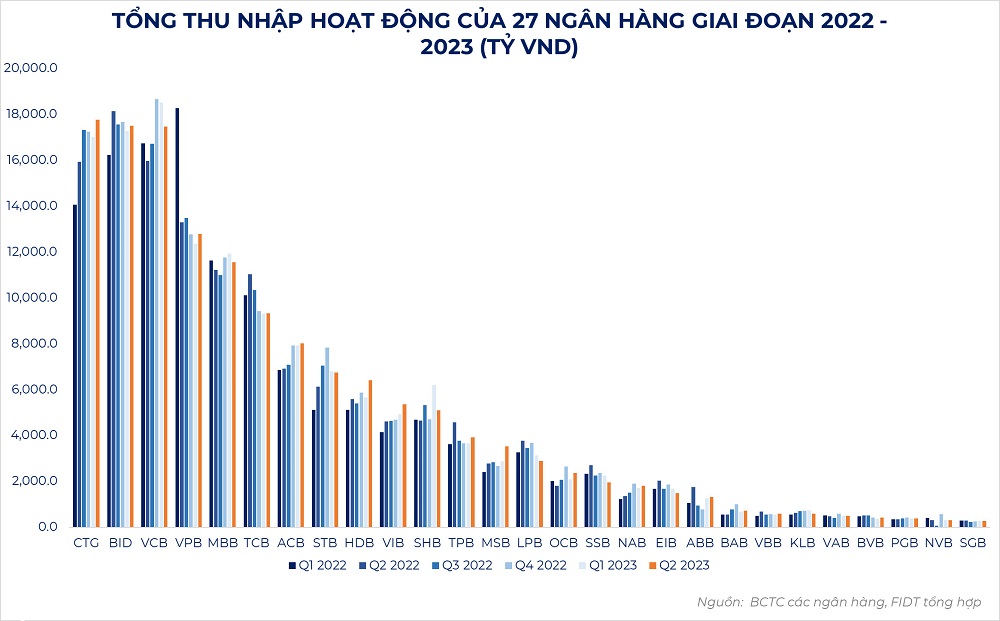

Tăng trưởng tổng thu nhập hoạt động (TOI): Phân hóa

Tổng thu nhập hoạt động (TOI) của 27 ngân hàng đi ngang so với quý 1/2023 đạt 141 nghìn tỷ VND, trong đó, thu nhập từ lãi thuần của các ngân hàng có sự suy giảm trong quý 2/ 2023 (-3,84% QoQ) được bù đắp bởi tăng trưởng nhẹ từ thu nhập khác.

Mặc dù tổng thu nhập hoạt động đi ngang so với quý 1, lợi nhuận trước thuế của 27 ngân hàng vẫn tăng trưởng âm so với quý 1/ 2023 chủ yếu đến từ việc (1) chi phí hoạt động của các ngân hàng tăng ~ 7% QoQ và (2) chi phí trích lập dự phòng tăng nhẹ so với quý 1/ 2023.

Tăng trưởng tổng thu nhập hoạt động (TOI) có sự phân hóa giữa các ngân hàng. Trong nhóm ngân hàng có vốn nhà nước (SoBs), CTG và BID là 2 ngân hàng duy trì được tăng trưởng thu nhập hoạt động do (1) biên lợi nhuận ròng của các ngân hàng này không suy giảm nhiều trong quý 2/ 2023 (2) tăng trưởng tín dụng bù đắp vào phần suy giảm trong biên lợi nhuận ròng.

Trong nhóm các NHTM lớn, đa số thu nhập hoạt động của các ngân hàng là đi ngang hoặc giảm nhẹ so với quý 1. Chỉ có VIB, HDB và TPB là có tăng trưởng thu nhập hoạt động.

Chúng tôi đánh giá, kết quả kinh doanh của các ngân hàng đã bắt đầu phản ánh những khó khăn như (1) tăng trưởng tín dụng chậm (2) biên thu nhập lãi bị thu hẹp do chi phí huy động vốn cao trong thời gian vừa qua (3) chất lượng tài sản suy giảm gia tăng áp lực lên việc trích dự phòng rủi ro tín dụng.

Tăng trưởng tín dụng: Có dấu hiệu tích cực trở lại

Về tăng trưởng tín dụng, tăng trưởng tín dụng trong quý 2/2023 của 27 ngân hàng đạt 6,3% so với đầu năm, chậm hơn so với cùng kỳ năm 2022 là 10.3%. So với quý 1 và cùng kỳ năm trước, tốc độ tăng trưởng tín dụng quý 2/2023 đạt 11,3% YoY & 2,2% QoQ, thấp nhất trong 5 năm trở lại đây.

Chúng tôi đánh giá, việc giảm tốc tăng trưởng tín dụng trong nửa đầu năm 2023. Chúng tôi kỳ vọng, với những (1) điểm sáng trong việc xoay chuyển chính sách, tháo gỡ những khó khăn cho thị trường bất động sản và (2) các gói hạ lãi suất cho vay hỗ trợ nền kinh tế giúp kích cầu tín dụng và (3) nhu cầu vay tiêu dùng hồi phục, tăng trưởng tín dụng của hệ thống ngân hàng sẽ có sự khởi sắc hơn trong nửa cuối năm 2023.

So sánh với 2 quý đầu năm 2023, tốc độ tăng trưởng tín dụng của các ngân hàng trong nửa đầu năm 2023 đều thấp hơn so với cùng kỳ năm trước, tuy nhiên đã có những dấu hiệu tích cực trở lại khi tất cả các ngân hàng đều có tốc độ tăng trưởng tín dụng cao hơn so với quý 1/ 2023.

Trong đó, các ngân hàng có tốc độ tăng trưởng tín dụng nổi bật trong quý 2/2023 như MBB, VPB do phong cách năng động và tham gia cơ cấu TCTD yếu kém hoặc một số ngân hàng có tỷ trọng cho vay bán lẻ cao cũng có sự tăng trưởng ấn tượng như ACB, VIB, … cho thấy dấu hiệu hồi phục nhẹ từ nhu cầu tiêu dùng. Ngược lại, đối với các ngân hàng có dư nợ cho vay bất động sản cao như TCB… có tốc độ tăng trưởng tín dụng chậm lại.

Dư địa tăng trưởng tín dụng của các ngân hàng: Dự báo cải thiện

Chúng tôi nhận thấy, khả năng tăng trưởng tín dụng của các ngân hàng trong nửa sau năm 2023 sẽ được cải thiện hơn so với nửa đầu năm. Tuy nhiên, FIDT cho rằng sẽ có sự phân hóa giữa các ngân hàng trong nửa cuối năm 2023.

Theo quan điểm của chúng tôi, các ngân hàng thương mại có tỷ trọng cho vay bán lẻ cao và năng động hơn sẽ có nhiều dư địa để cải thiện tăng trưởng cho vay trong nửa cuối năm 2023 khi Việt Nam đang bước dần vào giai đoạn phục hồi ban đầu.

Ngược lại những ngân hàng có tỷ lệ cho vay bất động sản cao có thể sẽ gặp khó khăn trong việc mở rộng tín dụng khi Thông tư 06/2023 (hiệu lực từ tháng 9/2023) sẽ giới hạn khả năng tiếp cận vốn của các doanh nghiệp.

FIDT đánh giá nhu cầu tín dụng của nền kinh tế trong 6 tháng đầu năm có suy yếu so với các năm trước tuy nhiên đã có những dấu hiệu khởi sắc trở lại trong quý 2/2023. Chúng tôi cho rằng nhu cầu tín dụng của nền kinh tế sẽ khởi sắc hơn trong nửa cuối năm 2023 khi Chính phủ đang có những động thái quyết liệt trọng việc thúc đẩy tăng trưởng tín dụng và hạ lãi suất huy động từ đó giảm lãi suất cho vay hỗ trợ nền kinh tế.

Đồng thời, sẽ có sự phân hóa trong tốc độ tăng trưởng tín dụng của các ngân hàng trong nửa sau năm 2023. Chúng tôi cho rằng các ngân hàng có tỷ trọng cho vay bán lẻ cao hơn sẽ có nhiều cơ hội cải hiện tăng trưởng tín dụng hơn so với các ngân hàng đang gặp vấn đề với việc cho vay và đầu tư trái phiếu doanh nghiệp bất động sản.

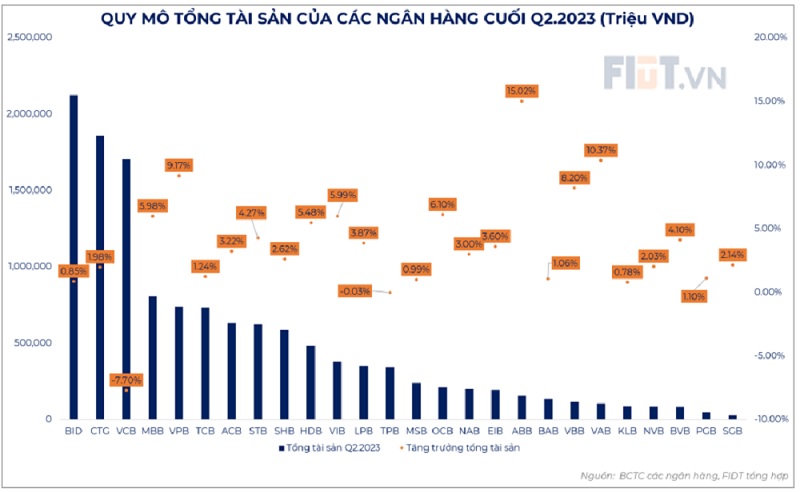

Tăng trưởng tổng tài sản: Duy trì mức thấp

Tăng trưởng tổng tài sản của các ngân hàng duy trì ở mức thấp trong quý 2/ 2023 do (1) thanh khoản hiện tại của các ngân hàng vẫn đang đầy đủ do đó không có quá nhiều áp lực tăng huy động (2) lãi suất tiền gửi hạ nhiệt giảm nhu cầu gửi tiết kiệm của người dân.

Về quy mô huy động vốn: Nhóm Ngân hàng có vốn nhà nước (SoBs) chiếm 47% tổng huy động. Nhóm NHTM lớn (MBB, STB, ACB, TCB, VPB, SHB) chiếm 29%. Phần còn lại là các ngân hàng khác.

Chúng tôi nhận thấy rằng, nhóm 11 ngân hàng chiếm tỷ trọng lớn nhất về tổng tài sản có sự phân hóa trong tốc độ tăng trưởng trong quý 2/ 2023:

Nhóm SoBs gần như tổng tài sản đi ngang như BID, CTG hoặc giảm mạnh như VCB. Nhóm các NHTM lớn như VPB, MBB, HDB, STB đều nằm trong nhóm có tốc độ tăng trưởng tổng tài sản cao, TCB có phần chậm hơn trong quý 2/2023 do các lo ngại của khách hàng về việc cho vay bất động sản của Techcombank.

Chúng tôi đánh giá, mặt bằng chung các ngân hàng sẽ có sự phân hóa về tốc độ tăng trưởng tổng tài sản trong năm 2023.