Quản trị rủi ro danh mục đầu tư và các yếu tố tác động ngắn hạn

Sau những phiên giảm mạnh, TTCK đã hồi phục phần nào nhưng rủi ro trong ngắn hạn vẫn còn hiện hữu, đặc biệt khi thanh khoản vẫn còn yếu – dễ bị điều chỉnh khi xuất hiện tin xấu.

Thị trường tài chính toàn cầu tuần qua ghi nhận mức biến động lớn ở các thị trường tài chính trọng điểm, bị ảnh hưởng bởi các áp lực về điều kiện thanh khoản thắt chặt, các biến động vĩ mô không thuận lợi, cũng như rủi ro địa chính trị/chiến tranh toàn cầu đang tăng cao.

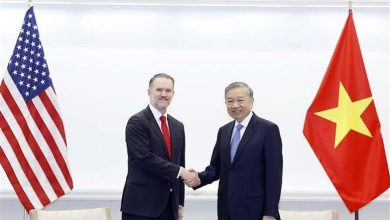

TTCK trong nước vừa trải qua tuần giao dịch đầy biến động, giảm gần 4,3% đưa VN-Index lọt nhóm chỉ số chứng khoán diễn biến tệ nhất. Ảnh minh họa: Quốc Tuấn

Những điểm nhấn vĩ mô toàn cầu

GDP Mỹ trong quý 3/2023 tăng trưởng 4,9%, mức tăng trưởng mạnh nhất trong 7 quý gần nhất, cho thấy sức khỏe kinh tế Mỹ rất bền vững trong môi trường tiền tệ thắt chặt.

Cập nhật sớm PMI toàn cầu cũng cho thấy sức khỏe kinh tế Mỹ tiếp tục được giữ vững (PMI Flash sản xuất & dịch vụ của Mỹ tăng mạnh trong tháng 10). Bên cạnh đó, cập nhật PMI cũng cho thấy điều kiện kinh tế Mỹ mạnh hơn nhiều so với kinh tế các khu vực khác như EU và nhóm Emerging Markets, tạo áp lực lớn đến các cặp tỷ giá liên quan.

Mặt khác, cập nhật điều kiện lạm phát PCE Mỹ trong tháng 9 (core CPI: 3,7% YoY) cho thấy điều kiện lạm phát trung tính, thị trường đánh giá cao kịch bản Fed giữ nguyên lãi suất điều hành FFR tại mức 5,25 – 5,50% trong các cuộc họp tới. (Theo đánh giá thị trường, xác suất Fed giữ nguyên lãi suất trong tháng 11, 12 và tháng 1 năm sau từ 70% đến 80%).

Thị trường tiền tệ – tỷ giá – chứng khoán toàn cầu

Đồng loạt các chỉ số quan trọng, bao gồm DXY, lợi suất TPCP Mỹ ngắn hạn 2 năm, lợi suất TPCP Mỹ dài hạn 10 năm, các cặp tỷ giá chủ chốt toàn cầu USD/JPY – USD/CNY – USD/EUR cho thấy tình hình DXY tiếp tục mạnh lên ở các ngưỡng nguy hiểm.

Theo đánh giá của chúng tôi, các xu hướng hiện tại ở các biến số tiền tệ – tỷ giá toàn cầu đang được hỗ trợ bởi các xu hướng vĩ mô – tiền tệ liên quan, gây khó khăn cho các kịch bản đảo chiều xu hướng.

Thị trường chứng khoán toàn cầu trong tuần bị ảnh hưởng mạnh bởi các áp lực lớn từ điều kiện thanh khoản thắt chặt hơn cùng với cập nhật kết quả kinh doanh các doanh nghiệp Mỹ trong quý 3/2023 kém khả quan (cũng do áp lực tiền tệ thắt chặt lên chi phí tài chính cũng như tăng trưởng doanh thu/lợi nhuận của phần lớn doanh nghiệp). Đồng loạt các chỉ số chứng khoán toàn cầu giảm mạnh trong tuần bởi các áp lực lớn, trong điều kiện vĩ mô kém thuận lợi.

Trong môi trường lãi suất cao cùng với các rủi ro chiến tranh tăng cao, tâm lý đầu tư trên toàn cầu đang nghiêng về các kịch bản phòng ngừa rủi ro, dòng tiền đầu tư đang có xu hướng tiếp cận các lớp tài sản phòng ngừa rủi ro (Vàng, Bitcoin, v.v.) so với các nhóm tài sản rủi ro khác như chứng khoán – thị trường nợ. Hàng hóa lõi: giảm mạnh nhờ vào đóng góp 2 cấu phần xe hơi/tải cũ và quần áo.

Áp lực với thị trường tiền tệ – chứng khoán trong nước

Với các áp lực rủi ro toàn cầu tăng cao trong thời gian gần đây, thị trường tiền tệ – chứng khoán Việt Nam cũng đang chịu các áp lực lớn.

Điều kiện thanh khoản – lãi suất trong nước: Sau liên tục 6 phiên bơm ròng hơn 60.000 nghìn tỷ đồng, phiên thứ 6, NHNN quay ngược hành động hút ròng 11.200 tỷ đồng. Theo quan điểm của chúng tôi, điều kiện tiền tệ trong thời gian sắp tới rất có thể sẽ duy trì mức độ thắt chặt vừa phải (mức hút ròng Tín phiếu NHNN rơi vào 200.000 – 220.000 tỷ đồng) nhằm duy trì vùng lãi suất mục tiêu trên thị trường 2 (vùng lãi suất trên – 2 tuần – 1 tháng: 1,5% – 2,5%) nhằm tiếp tục phòng ngừa áp lực tỷ giá.

Điều kiện tỷ giá: Tỷ giá USD/VND dao động ở vùng nguy hiểm trên 24,500 đồng. Các diễn biến toàn cầu tương quan cao đến điều kiện thanh khoản – lãi suất – tỷ giá trong nước đang cho thấy xu hướng tỷ giá rất có thể tiếp tục tăng, tiếp cận các vùng nguy hiểm 24.700 – 24.800 – 25.000đ, vùng can thiệp tỷ giá mạnh tay của NHNN trong quá khứ.

Thị trường chứng khoán: Chịu tác động bởi những rủi ro lớn cả toàn cầu và trong nước, thị trường chứng khoán Việt Nam ghi nhận mức điều chỉnh lớn trong tuần. Những diễn biến rất tiêu cực của các nhóm cổ phiếu vốn hóa lớn trong top VN30 (bao gồm VIC, VHM, VRE, MSN, BVH, VNM, BCM, v.v.) đang cho thấy động thái phòng ngừa rủi ro lớn ở các nhóm tổ chức tài chính lớn.

Có thể thấy, khi các lãi suất tiêu chuẩn trên toàn cầu đang tăng cao ở vùng đỉnh ảnh hưởng rất lớn đến các hoạt động phát hành trái phiếu trong nước và ngoài nước, về cả lãi suất danh nghĩa rất cao và điều kiện phát hành nợ kém ở hiện tại và tương lai gần (3 – 6 tháng tới).

Các yếu tố tác động TTCK ngắn hạn

Thứ nhất, thông tin vê đợt phát hành trái phiếu chuyển đổi VHM và bán vốn MSN của SK đã tạo hiệu ứng xấu lên thị trường trong bối cảnh thị trường đang có tâm lý lẫn sức mua yếu sau một đợt giảm mạnh từ tuần trước.

(Nguồn: FIDT Research)

Thứ hai, kết quả kinh doanh (KQKD) quý 3 của các doanh nghiệp đã công bố tính đến hiện tại thấp hơn kỳ vọng, thị trường sắp tới sẽ tiếp tục phân hóa nghiêng về các doanh nghiệp có KQKD tốt và triển vọng quý 4 rõ ràng.

Về vĩ mô, dữ liệu FDI tháng 10 cao kỷ lục trong giai đoạn 2020 – 2023 cho thấy có cơ sở làn sóng đầu tư ngoại đổ về Việt Nam trong tương lai gần, tạo điều kiện thu hút USD hỗ trợ tăng trưởng kinh tế và ổn định tình hình tỷ giá trong trung và dài hạn.

Nền kinh tế Mỹ tăng trưởng 4,9% so với quý trước bất chấp nền lãi suất cao, phát tín hiệu FED sẽ giữ nguyên mức lãi suất cao để kềm chế lạm phát xuống dưới mức 2%.

Lưu ý vấn đề về rủi ro vỡ nợ trái phiếu đang hiện hữu của Country Garden đang khiến nền kinh tế Trung Quốc đứng nhiều thử thách hơn.

Thứ ba, động lượng của thị trường: Thống kê cho thấy sau phiên những phiên giảm mạnh như 26/10 thì thị trường đa phần phục hồi với mức tăng trở lại trung bình 0,66% sau 5 phiên và +1,98% sau 10 phiên với xác suất phục hồi là 57,7%.

Định giá thị trường đang rơi vào vùng định giá rẻ trong lịch sử (P/E 13.05 và P/B 1.58) và là cơ hội tốt để tích lũy cổ phiếu cho trung hạn. Tuy nhiên, rủi ro trong ngắn hạn vẫn còn hiện hữu, đặc biệt khi thanh khoản vẫn còn yếu – dễ bị điều chỉnh khi xuất hiện tin xấu. Chúng tôi có quan điểm khả năng thị trường sẽ có sự phục hồi sau chuỗi giảm liên tiếp. Đây là cơ hội tốt để thực hiện cơ cấu cổ phiếu trong danh mục. Đối với vị thế nắm giữ nhiều tiền mặt, những nhịp cân bằng của thị trường là cơ hội rất tốt để giải ngân mua mới với những mã cổ phiếu đã chiết khấu sâu, với nhà đầu tư đang sử dụng margin thì có thể cơ cấu hạ dần về mức an toàn ở giai đoạn này.