Nới “room” tín dụng, các ngân hàng có tăng trưởng ra sao?

Mặc dù Ngân hàng Nhà nước vừa điều chỉnh chỉ tiêu tăng tăng trưởng tín dụng (room) cho các ngân hàng và giao toàn ngành 14%, chúng tôi dự báo tăng trưởng tín dụng cả năm 2023 ở mức 12%.

Ngày 10/07, NHNN vừa quyết định nâng hạn mức tăng trưởng tín dụng toàn hệ thống ngân hàng từ 11% (đặt ra vào tháng 3/2023) lên 14%.

Tăng trưởng tín dụng khá yếu khiến quyết định điều chỉnh chỉ tiêu tín dụng cho các ngân hàng của NHNN có tính hỗ trợ kinh tế nhiều hơn là hướng vào tăng trưởng. Ảnh minh họa: BIDV

Trong bối cảnh tăng trưởng tín dụng khá yếu trong nửa đầu năm 2023 và dư địa tín dụng còn đủ lớn chúng tôi cho rằng quyết định này là chỉ báo cho thấy NHNN đang tiếp tục chuyển hướng chính sách sang hỗ trợ tăng trưởng kinh tế, hơn là nó sẽ tạo ra một thay rất lớn nào về triển vọng tăng trưởng tín dụng chung trong năm nay.

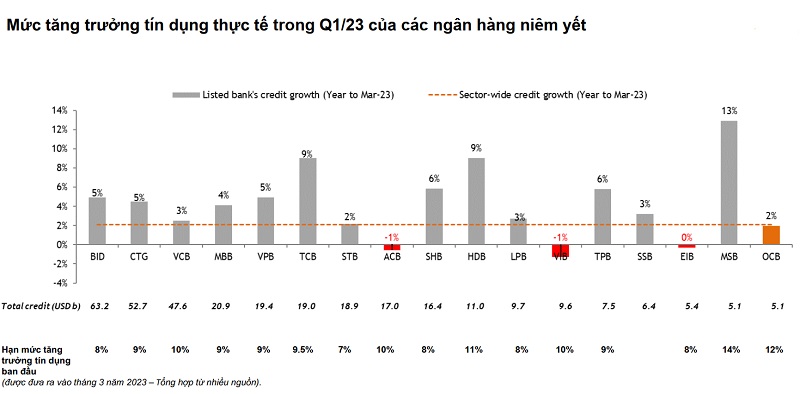

Để đạt được mức tăng trưởng tín dụng như mục tiêu, NHNN cần giao hạn mức tăng trưởng tín dụng nhiều hơn cho các ngân hàng: i) đã sử dụng hết hạn mức trong quý 1 và quý 2 năm 2023, ii) có cơ sở khách hàng vững chắc, và iii) tuân thủ chỉ đạo của NHNN trong việc giảm lãi suất cho vay để hỗ trợ phục hồi kinh tế.

Tăng trưởng tín dụng thấp hơn cả giai đoạn COVID-19

Trong nửa đầu năm 2023, tăng trưởng tín dụng chậm lại do cầu tín dụng yếu trong bối cảnh nền kinh tế suy yếu và lãi suất cho vay cao. Tính đến tháng 6, tổng mức tín dụng chỉ tăng 4,7% so với đầu năm và khoảng 9% so với cùng kỳ, theo ước tính của chúng tôi.

Chúng tôi cho rằng lãi suất cho vay cần và có khả năng sẽ giảm thêm 1%-1,5% từ cuối Quý 3 khi việc giảm mạnh lãi suất huy động (từ tháng 5/2023) có hiệu lực.

Đồng thời cũng kỳ vọng NHNN sẽ cắt giảm lãi suất chính sách thêm 25 điểm cơ bản trong ba tháng tới để giúp lãi suất cho vay giảm hơn nữ

Dựa trên dự báo của chúng tôi (với kỳ vọng rằng lãi suất cho vay sẽ giảm đáng kể từ cuối quý 3 năm 2023, đưa nền kinh tế phục hồi hình chữ U), tổng tín dụng sẽ chỉ tăng trưởng cao nhất là 12%n/n trong năm 2023 do các động lực cho vay chính chậm lại, như cho vay đối với các nhà phát triển bất động sản, thế chấp, sản xuất và tiêu dùng cá nhân.

Lựa chọn cổ phiếu ngân hàng

Trên nền tăng trưởng tín dụng quý 1 của các ngân hàng, hạn mức điều chỉnh sẽ được cập nhật cụ thể chính xác và các yếu tố cơ bản, chúng tôi cho rằng nhóm các cổ phiếu ngân hàng được đặt kỳ vọng tăng trưởng với vị thế mua và nắm giữ sẽ có TCB, VCB và MBB; nhóm cổ phiếu ngân hàng cho vị thế giao dịch linh hoạt có STB, BID và HDB. Trong đó:

TCB – Techcombank:Là ngân hàng lớn thứ 2 theo giá trị vốn hóa thị trường; Thiết lập tệp khách hàng vững chắc bao gồm các tập đoàn tư nhân hàng đầu, doanh nghiệp vừa và nhỏ và các cá nhân giàu có; Dẫn đầu về cho vay thế chấp xét về tốc độ tăng trưởng và nền tảng.

Techcombank có tỷ lệ CASA tốt nhất trong các ngân hàng tư nhân, duy trì tỷ lệ NIM cao trên 5%; Đồng thời duy trì nền tảng vốn vững chắc với tỷ lệ CAR theo chuẩn Basel II đạt trên 15,2%, cũng như dẫn đầu về chuyển đổi số.

Định giá P/B của TCB là 0,8, thấp hơn trung bình ngành 1,4 – đã phản ánh đủ rủi ro tiềm ẩn ngắn hạn. TCB có ban lãnh đạo có tầm nhìn xa với tham vọng vốn hóa 25 tỷ USD vào 2025. Điều đó đồng nghĩa phải duy trì ROE ở mức cao 18-20% trong giai đoạn 2023-2023 để hỗ trợ cho định giá.

Chất xúc tác tiềm năng là có thể IPO công ty con TCBS với khả năng định giá 4x, ngang bằng P/BV của các CTCK top đầu nhờ nền tảng, khách hàng và ROE cao (trên 25%).

Rủi ro của TCB là NHNN có thể cấp hạn mức tín dụng thấp hơn (tuy nhiên, theo nguồn tin của chúng tôi, trong đợt điều chỉnh chỉ tiêu tăng trưởng tín dụng ngày 10/7, TCB nằm trong nhóm có “room” tín dụng cao – BT).

Ngoài ra, tình trạng trì trệ kéo dài trên thị trường bất động sản (BĐS) và trái phiếu có thể ảnh hưởng chất lượng tài sản và làm tăng chi phí lãi vay. Giá mục tiêu 12 tháng của TCB: 37.800đ/cp; Giá mục tiêu 3 năm: 100.000đ/cp.

VCB-Vietcombank: Ngân hàng niêm yết lớn nhất theo giá trị vốn hóa thị trường, còn nhiều dư địa để tăng trưởng mạnh hơn nhờ nới lỏng trích lập dự phòng, trở thành ngân hàng đại diện cho Việt Nam.

VCB có bảng cân đối kế toán vững mạnh, có lợi thế chi phí rõ ràng. ROE cao nhờ cải thiện NIM, chất lượng tài sản tốt nhất trong ngành với tỷ lệ nợ xấu 0,7% và 317% LLCR. Kế hoạch tăng vốn (gần 7% cổ phần) sẽ thu hút sự chú ý của thị trường đối với cổ phiếu.

VCB, với tư cách là ngân hàng hàng đầu, sẽ được hưởng lợi trước tiên và quan trọng nhất từ sự trở lại của các quỹ nước ngoài, đặc biệt là một trong những người hưởng lợi chính từ câu chuyện nâng hạng thị trường của Việt Nam. Định giá P/BV có cơ hội tăng lên 3,5- 4,5 lần như năm 2018.

Rủi ro định giá giảm tính theo vốn hóa thị trường do định giá hiện tại của VCB ở mức cao, vì vậy sẽ tương quan nhiều với sự biến động của thị trường. Giá mục tiêu 12 tháng: 111.400đ/cp; Giá mục tiêu 3 năm: 190.000đ/cp.

MBB- MBBank: Là ngân hàng bán quốc doanh; ngân hàng niêm yết duy nhất có nền tảng đại diện cho tăng trưởng tiêu dùng/KHCN, quản lý tài sản và dịch vụ chứng khoán, kinh doanh bảo hiểm nhân thọ); cơ sở khách hàng riêng biệt mang lại lợi thế lớn về chi phí.

Cùng với VCB và TCB, MBB sẽ là mỏ neo trong phân khúc ngân hàng truyền thống. MBB đang thể hiện sự tập trung rõ ràng hơn vào cải thiện ROE cũng như tiến nhanh hơn trong việc phát triển năng lực ngân hàng số, điều này sẽ giúp ngân hàng này có khả năng cạnh tranh trong dài hạn.

Đây là một ngân hàng tốt để đầu tư dài hạn với ROE vững chắc khoảng 20% trong ba năm tới. MBB có tăng trưởng lợi nhuận khả quan, sự trở lại trong chia cổ tức bằng tiền mặt và khả năng thoái vốn các công ty con bao gồm chứng khoán, bảo hiểm, phi nhân thọ.

Rủi ro có thể đến là hết room nước ngoài và tỷ lệ free float cao (khiến cổ phiếu phần lớn ảnh hưởng tâm lý nhà đầu tư và chênh lệch định giá. Cùng với đó, lo ngại về việc tiếp xúc với Novaland và Trung Nam Group (chúng tôi cho rằng đây là rủi ro có thể kiểm soát được nhưng có thể ảnh hưởng đến định giá trong một thời gian.

Giá mục tiêu 12 tháng của MBB là 28.300đ/cp; giá mục tiêu 3 năm 54.400đ/cp (P/B 1,6 lần năm 2025).

STB – Sacombank: Cùng với ACB, STB từng là ngân hàng đứng đầu trong số các ngân hàng tư nhân tại Việt Nam xét về quy mô, thị phần và thế mạnh trong mảng cá nhân và SME.

Cuộc sáp nhập quá khứ đã gây hệ lụy về nợ xấu cho STB nhưng ngân hàng đã tiến hành xử lý tốt và vẫn giữ được nền tảng của mình.

Tiến độ xử lý nợ xấu (khoảng 87% nợ – Thị trường đặt nhiều kỳ vọng tồn đọng đã được xử lý) tạo kỳ vọng lớn vào câu chuyện đảo chiều của cho NĐT cá nhân trong nước như trường hợp của ACB năm 2017. Ban lãnh đạo đặt mục tiêu tăng trưởng lợi nhuận cao năm 2023.

Tâm điểm tạo sức hút STB là việc NHNN có kế hoạch bán đấu giá gần 33% cổ phần của STB. Đã có nhiều kỳ vọng về giá đấu giá cao hơn do sự quan tâm từ những người mua tiềm năng.

Rủi ro: Kỳ vọng tăng trưởng quá cao cùng một sự thay đổi lãnh đạo không suôn sẻ sẽ ảnh hưởng đến STB.

BID- BIDV: Ngân hàng niêm yết lớn thứ hai, cũng là ngân hàng quốc doanh 81% sở hữu bởi Ngân hàng Nhà nước, 15% bởi KEB Hana Bank, và 4% tỷ lệ cổ phiếu free float.

Với tỷ lệ CAR thấp (9%), BID đã có kế hoạch tăng vốn mới trong năm 2021. Tuy nhiên, kế hoạch này đã bị lùi sang năm 2023-2024 do dịch COVID- 19 kéo dài. Công ty dự kiến phát hành 341,5 triệu cổ phiếu mới (~8,5% cổ phần). Kế hoạch này, cùng với tỷ lệ nợ xấu thấp hơn của ngân hàng (1,2%) và tỷ lệ bảo hiểm rủi ro cho vay cao hơn (217%), có khả năng khuyến khích ban lãnh đạo duy trì tăng trưởng lợi nhuận mạnh mẽ trong năm 2023-2024.

Rủi ro của BID là bất kỳ sự chậm trễ trong việc huy động vốn. Bên cạnh đó, mức định giá tương đối cao (tức là P/BV năm 2020 là 2,3 lần và P/BV năm 2020 là 19 lần) sẽ khiến BID gặp nhiều rủi ro biến động thị trường hơn nếu ban lãnh đạo không thực hiện được kế hoạch dự kiến và/hoặc duy trì tăng trì tăng trưởng như kỳ vọng.

HDB-HDBank: Ngân hàng quy mô trung bình, sở hữu với tài chính tiêu dùng top 3 – HD Saison. HDBank có chiến lược tập trung vào cá nhân và doanh nghiệp vừa và nhỏ ở các đô thị loại 2 và nông thôn; Top 4 ngân hàng niêm yết có lợi nhuận cao nhất với ROE 23,5% (2022). Đây là nhà băng có triển vọng lợi nhuận lạc quan nhờ hạn mức tín dụng cao và hợp đồng bancassurance.

HDBank cũng là ngân hàng tham gia tái cơ cấu các ngân hàng yếu kém nên sẽ được hưởng lợi từ NHNN (bao gồm cả việc được tăng hạn mức tín dụng). Bên cạnh đó, HDB cũng đặt mục tiêu hoàn tất thương vụ bancassurance trong năm 2023, điều này sẽ giúp tăng thu nhập từ phí trong tương lai.

Kỳ vọng FOL có khả năng được nới hơn. HDB dự kiến là 1 trong 2 ngân hàng được nới room lên 49%.

Rủi ro: Chậm trễ trong thương vụ bancassurance và tăng trưởng tín dụng thấp hơn kỳ vọng trong bối cảnh cầu tín dụng suy yếu. (HDBank thực tế theo dữ liệu quý I/ 2023, nằm trong nhóm đã đạt dư nợ cho vay cận room. Ngân hàng theo nguồn tin của chúng tôi cũng thuộc nhóm có chỉ tiêu tăng trưởng tín dụng cao trong đợt điều chỉnh hôm 10/7 của NHNN -BT).