Kỳ vọng cổ phiếu GIL với mảng các dự án khu công nghiệp

Ngoài ngành nghề kinh doanh cốt lõi, cổ phiếu GIL- CTCP Sản xuất kinh doanh Xuất Nhập khẩu Bình Thạnh được các chuyên gia dự báo tăng trưởng nhờ mảng kinh doanh khu công nghiệp (KCN).

Báo cáo nhận định về GIL, Công ty Chứng khoán BSC cho rằng, với ngành nghề kinh doanh chính mảng dệt may, đơn hàng GIL kỳ vọng phục hồi trong năm 2024 nhờ áp lực hàng tồn kho tại các thị trường xuất khẩu chính đã giảm. BSC cho rằng đơn hàng ngành dệt may nói chung và đơn hàng của GIL đã tạo đáy vào năm 2023.

Hiện GIL đang phục vụ 3 khách hàng chính là Ikea Supply AG (chiếm 55% giá trị đơn hàng), Helinox Inc (chiếm 37%), và Ballard Design (chiếm 5%). Trong đó, hàng tồn kho của IKEA đã giảm 24% so với cuối năm 2022. Hiện tổng giá trị hàng tồn kho tại Mỹ của GIL đã tạo đáy và đi ngang quanh mức 2,1 – 2,2 tỷ USD kể từ tháng 5/2023. Theo đó, BSC kỳ vọng đơn hàng sẽ phục hồi tăng 20% trong năm 2024 nhờ nhu cầu tiêu thụ tại Hàn Quốc, Mỹ, và EU.

Tuy nhiên, nhìn nhận về GIL, BSC cho rằng, động lực tăng trưởng chính của GIL đến từ mảng KCN. Năm 2024, KCN Gilimex Huế sẽ là động lực tăng trưởng của GIL. KCN Gilimex Huế có tổng diện tích là 460 ha, được chia thành 2 phân khu: Khu A diện tích 49 ha, Khu B diện tích 411 ha. Dự án đã cơ bản hoàn thành xong pháp lý như chấp thuận chủ trương đầu tư và GIL là nhà đầu tư. Trong năm 2023, GIL đã được Nhà nước cho thuê đất 80 ha đã san nền được 95% diện tích 68 ha, thi công hạ tầng được 80% diện tích. Đối với khu A, GIL đã bắt đầu có thể bàn giao cho khách hàng kể từ cuối năm 2023. Công ty đã nhận tiền ứng trước từ khách hàng 12,8 tỷ đồng. Đối với khu B, GIL bắt đầu bàn giao kể từ quý 2/2024.

Với giá cho thuê ước tính là 1,5 -1,7 triệu đồng/m2, tương đương (65-70 USD/ m2 /thời hạn thuê),tiền đặt cọc thường chiếm 10% tổng giá trị hợp đồng, BSC ước tính tổng giá trị hợp đồng chưa bàn giao của GIL là 8 – 9 ha. Riêng trong tháng 1/2024, Công ty đã bàn giao 6,1 ha cho Eon Industry Việt Nam. Trên cơ sở đó, BSC kỳ vọng GIL có thể bàn giao 20 ha trong năm 2024, tương ứng doanh thu mảng khu công nghiệp là 360 tỷ đồng, lợi nhuận gộp là 179 tỷ đồng với giá bán 1,7 triệu đồng/m2. BSC ước tính giá trị dự án KCN Gilimex Huế là 940 tỷ đồng.

Đánh giá về triển vọng dài hạn của GIL còn đến từ các KCN Gilimex Vĩnh Long, Gilimex Đồng Tháp và Gilimex Quảng Ngãi. Hiện KCN Gilimex Vĩnh Long có tổng diện tích là 400 ha, được chia thành 2 giai đoạn. Về pháp lý, dự án đã hoàn thành chủ trương đầu tư và cấp Giấy đăng ký đầu tư giai đoạn 1. Hiện GIL đang trong giai đoạn hoàn thành các hồ sơ liên quan đánh giá tác động môi trường và quy hoạch 1/500. Bên cạnh đó, dự án đã bắt đầu vào giai đoạn thống kê đất để bồi thường, giải phóng mặt bằng (ước tính 1,000 tỷ đồng – giai đoạn 1) và hỗ trợ tái định cư. Công ty ghi nhận tiền ứng trước đền bù cho cá nhân đạt khoảng 130 – 140 tỷ đồng, tương đương 28% tổng chi phí đền bù (đã khấu trù tiền sử dụng đất). Với tiến độ như hiện tại, BSC kỳ vọng GIL bắt đầu bàn giao dự án sớm nhất vào cuối năm 2026.

Đối với dự án KCN Gilimex – Vĩnh Long, BSC ước tính giá trị dự án là 720 tỷ đồng, dự báo sản lượng bán hàng 20 – 30 ha/năm trong giai đoạn 2026-2034, tổng mức đầu tư dự án là 2.390 tỷ đồng, tương ứng biên lợi nhuận gộp 55-56%.

Tuy nhiên đối với cổ phiếu GIL, nhà đầu tư nên lưu ý, trong năm 2023, GIL có hàng tồn kho liên quan với Amazon 800 tỷ đồng. Phần hàng tồn kho này là các sản phẩm đặc thù, chỉ dùng cho Amazon. Công ty chưa trích lập dự phòng do chờ kết quả tòa án về vụ kiện với Amazon. Trong trường hợp thắng kiện, Công ty có thể nhận được bồi thường 280 triệu USD, tương đương khoảng 6.580 tỷ đồng. Trong trường hợp thua kiện, Công ty có thể sẽ phải trích lập dự phòng hàng tồn kho 800 tỷ đồng (theo Thông tư 48/2019/TT-Bộ Tài chính).

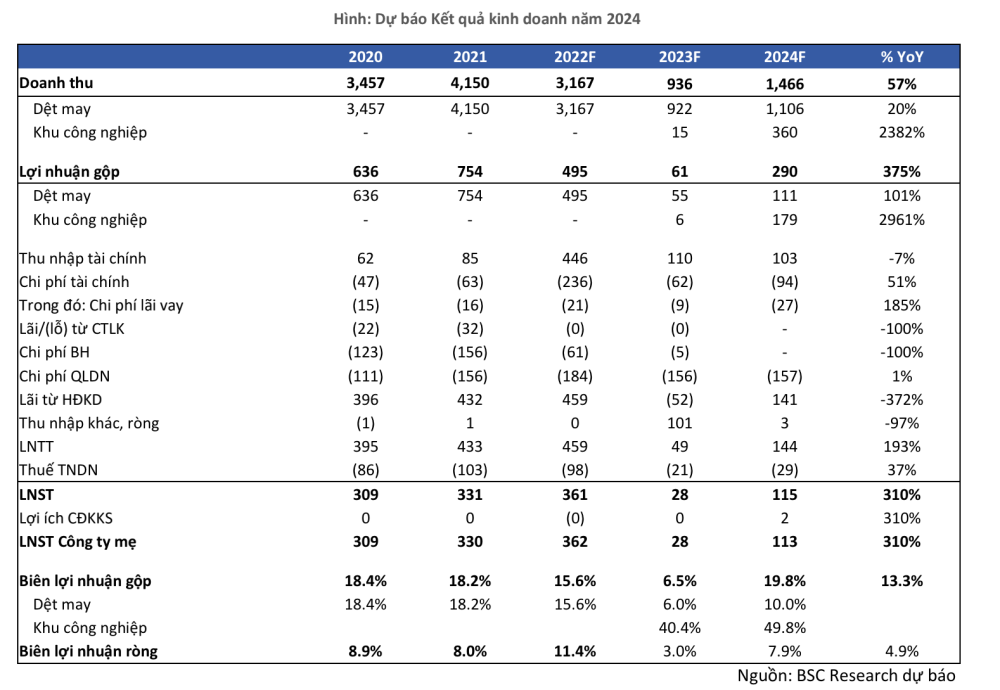

Đánh giá về kết quả kinh doanh của GIL trong năm 2024, BSC dự báo GIL ghi nhận doanh thu thuần đạt 1.466 tỷ đồng (tăng 57%), mảng Dệt may dự báo doanh thu tăng 20% nhờ ngành dệt may phục hồi, biên lợi nhuận gộp 10%. Mảng Bất động sản KCN doanh thu đạt 360 tỷ đồng, biên lợi nhuận gộp bằng 50% nhờ ghi nhận 20 ha dự án KCN Phú Bài và chi phí lãi vay đạt 27 tỷ đồng (tăng 185%) do ghi nhận chi phí lãi vay từ KCN.

Do vậy BSC khuyến nghị mua đối với cổ phiếu GIL với giá trị hợp lý năm 2024 là 46.000 đồng/CP dựa trên phương pháp P/B, mục tiêu cho mảng dệt may, và chiết khấu dòng tiền cho dự án KCN Phú Bài và KCN Vĩnh Long. BSC lưu ý đã loại bỏ 800 tỷ hàng tồn kho liên quan Amazon vào trong định giá, và 2 KCN Phú Bài và KCN Vĩnh Long đóng góp 53% định giá. Trong đó, KCN Phú Bài đã bắt đầu dần bàn giao kể từ năm 2024. Do vậy, cổ phiếu GIL sẽ hưởng lợi từ những dự án trong lĩnh vực KCN mà GIL đang triển khai trên diện rộng tại khu vực phía Nam.

Nguồn: diendandoanhnghiep.vn