Hoá giải thách thức nội tại, duy trì ổn định tài chính

IMF khuyến cáo, các nền kinh tế mới nổi không nên quá phụ thuộc vào chính sách của Fed, mà cần tập trung vào các vấn đề trong nước để duy trì ổn định tài chính.

Tránh phụ thuộc vào Fed

Kể từ tháng 3/2022 đến nay, Cục Dự trữ Liên bang Mỹ (Fed) đã tăng lãi suất cơ bản 11 lần lên mức cao nhất trong 23 năm (5,4%). Chính sách thắt chặt tiền tệ này dần phát huy tác dụng, khiến lạm phát Mỹ đã hạ nhiệt mặc dù vẫn cao hơn mục tiêu 2%. Cùng với đó, kinh tế Mỹ cũng không rơi vào suy thoái mà duy trì mức tăng trưởng khá (trên 2%) trong 6 quý liên tiếp và tình trạng thất nghiệp cũng được cải thiện.

Sự cộng hưởng giữa tăng trưởng vững chắc và lạm phát giảm tốc của Mỹ trong quý I/2024 phát tín hiệu tới thị trường về một cuộc “hạ cánh mềm”. Tuy nhiên, trong điều kiện lạm phát Mỹ chưa thể quay về mức mục tiêu và tiềm ẩn nhiều nguy cơ, khả năng Fed giảm lãi suất có thể lùi lại tới tháng 9/2024, với mức giảm dự kiến là 0,25%.

Quỹ tiền tệ Quốc tế (IMF) khuyến cáo, các nền kinh tế mới nổi không nên quá phụ thuộc vào chính sách của Fed, mà cần tập trung vào các vấn đề trong nước để duy trì ổn định tài chính. Trong bối cảnh kinh tế Mỹ vẫn đang sôi động, Fed không cảm thấy áp lực phải cắt giảm lãi suất và có thể tiếp tục chờ đợi những bằng chứng rõ ràng hơn để đánh giá tình hình lạm phát trong tương lai.

Trong quý I/2024, thị trường ngoại hối đã ghi nhận diễn biến tăng của đồng USD so với các ngoại tệ mạnh khác. Theo đó, đồng bạc xanh đã đảo chiều tăng liên tục sau chuỗi giảm mạnh lên đến hơn 5% vào hai tháng cuối năm 2023. Tính đến hết quý I/2024, USD đã tăng 3% so với cuối năm 2023, chỉ số USD giao ngay chốt giao dịch cuối tháng 3/2024 ở mức 104,5 điểm.

Trước sự gia tăng trở lại của đồng USD, phần lớn các đồng tiền mạnh khác đều giảm giá so với USD, diễn biến giảm gần như xuất hiện liên tục trong 3 tháng giao dịch, trong đó đồng JPY giảm mạnh nhất và GBP giảm thấp nhất.

Cùng với đó, giá vàng quốc tế giao dịch trên thị trường đã đạt kết quả tích cực trong quý I/2024 với một tháng giảm và hai tháng tăng giá liên tục. Đặc biệt, giá vàng giao ngay đã tăng hơn 9% trong tháng 3/2024, vùng giá giao dịch cao trên 2.000 USD/ounce được bảo đảm vững chắc qua các tháng.

Đà tăng giá vàng trong tháng 3 được hỗ trợ mạnh mẽ bởi: (i) kỳ vọng điều chỉnh giảm lãi suất của ngân hàng trung ương các nước; (ii) căng thẳng địa chính trị leo thang; và (iii) nhu cầu gia tăng, nhất là nhu cầu mua vào của các NHTW.

Kết thúc quý I/2024, giá vàng tăng tới 8,2% so với cuối năm ngoái, giao dịch lần lượt ở mức 2.232,4 USD/ounce đối với giá vàng giao ngay và 2.254,8 USD/ounce đối với giá vàng kỳ hạn.

Những lưu ý cho Việt Nam

Tại Việt Nam, trong quý I/2024, giá vàng SJC, vàng nhẫn duy trì đà tăng từ tháng 11/2023, với biên độ chênh lệch giá mua – bán ở mức cao (khoảng 2 – 2,5 triệu đồng/lượng).

Chênh lệch với giá vàng thế giới dù có giảm nhẹ do đà tăng lên của giá vàng thế giới, nhưng vẫn duy trì ở mức 13 triệu đồng/lượng vào cuối tháng 3/2024. Mức chênh lệch này được dự đoán có thể co hẹp lại nhờ một số yếu tố như căng thẳng địa chính trị, lạm phát tại các nền kinh tế lớn thúc đẩy đà tăng trưởng của giá vàng thế giới.

Trước bối cảnh giá vàng Việt Nam vẫn đang duy trì tăng trưởng “nóng” và đạt đỉnh cao nhất trong lịch sử với mức chênh lệch không nhỏ, thì việc kiểm soát giá vàng vẫn là yêu cầu cấp bách trong thời gian sắp tới.

Từ tháng 12/2023, trước diễn biến phức tạp của giá vàng, Thủ tướng Chính phủ ra Công điện 1426 yêu cầu Ngân hàng Nhà nước (NHNN) khẩn trương có giải pháp hiệu quả để quản lý, điều hành giá vàng miếng trong nước theo nguyên tắc thị trường, giảm chênh lệch giá vàng trong nước và quốc tế.

Từ tháng 2 đến tháng 4/2024, Chính phủ liên tiếp đưa ra thông báo yêu cầu xử lý ngay chênh lệch giá vàng miếng, với trọng tâm là việc thực hiện các giải pháp trong Nghị định số 24/2012/NĐ-CP phù hợp với bối cảnh hiện tại.

Do đó, NHNN đã thực hiện các giải pháp bao gồm thanh tra, kiểm tra đối với thị trường vàng và các doanh nghiệp kinh doanh vàng và đánh giá lại Nghị định số 24/2012/NĐ-CP. Trong đó, điểm nhấn là việc thực hiện các phiên đấu thầu vàng miếng nhằm tăng nguồn cung vàng ra thị trường.

Nếu lượng cung vàng miếng qua đấu thầu đạt đủ khối lượng kỳ vọng sẽ giúp giảm giá vàng trong nước trong dài hạn, từ đó kéo sát chênh lệch giá, như đã diễn ra trong năm 2013. Tuy nhiên, vấn đề đặt ra cho NHNN là hài hòa giữa việc quản lý thị trường vàng và kiểm soát tỷ giá, bởi nếu lượng cung vàng miếng thấp sẽ khiến tác động của đấu thầu chỉ duy trì trong ngắn hạn, nhưng nếu NHNN buộc phải mua thêm vàng từ thị trường quốc tế để duy trì nguồn cung trong nước sẽ tạo áp lực làm tăng tỷ giá.

Kể từ đợt giảm liên tiếp lãi suất điều hành vào tháng 6/2023, NHNN không đưa ra thêm sự điều chỉnh nào khác, dù phải chịu áp lực từ việc điều hành tỷ giá cũng như chính sách tiền tệ của các quốc gia lớn khác trên thế giới. Lãi suất chiết khấu, lãi suất tái cấp vốn, và lãi suất NHNN cho vay qua đêm để bù đắp thanh khoản duy trì ở mức thấp (3%, 4,5%, và 5%) trong một khoảng thời gian tương đối dài, tạo điều kiện hỗ trợ nền kinh tế thực.

Trên thị trường liên ngân hàng, lãi suất qua đêm có xu hướng tăng mạnh từ tháng 2/2024, trở về mốc của tháng 4/2023 sau một giai đoạn giảm sâu (lãi suất ngày 16/4 là 4,92%). Việc tăng lãi suất liên ngân hàng góp phần thu hẹp khoảng cách lãi suất với Fed, giảm áp lực lên tỷ giá.

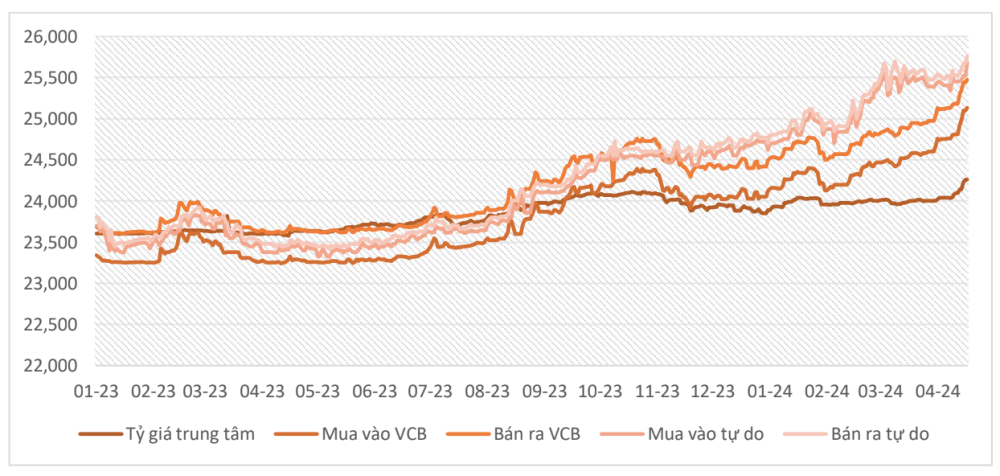

Dù tỷ giá trung tâm vẫn được duy trì ở mức tương đối ổn định kể từ tháng 11/2023, nhưng tỷ giá trên cả 2 thị trường là thị trường tự do và tỷ giá trao đổi tại các NHTM đều ghi nhận mức tăng mạnh từ đầu năm 2024. Đặc biệt, tỷ giá thị trường tự do vượt ngưỡng lịch sử là 25.500 đồng vào đầu tháng 3/2024, xuất phát từ việc giá USD trên thị trường thế giới tăng cao trở lại sau khi giảm xuống mức thấp vào cuối năm 2023, sự chênh lệch lãi suất giữa hai thị trường là Việt nam và Mỹ, cũng như nhu cầu nhập khẩu nguyên vật liệu đầu vào tăng cao dịp đầu năm.

NHNN phát hành tín phiếu trở lại, với thời hạn phát hành bình quân là 28 ngày. Tính đến 5/4/2024, tổng lượng phát hành tín phiếu đạt khoảng 173.000 tỷ đồng, ở mức lãi suất bình quân 1,3%-2,7%. Mục tiêu của việc phát hành này là nhằm rút bớt thanh khoản trong ngắn hạn tại thị trường 2, đẩy lãi suất thị trường liên ngân hàng tiến sát hơn tới lãi suất USD, từ đó giảm nguy cơ đầu cơ tỷ giá.

Vấn đề cần lưu ý là do thời hạn phát hành tín phiếu thường khá ngắn, nên tác động của công cụ chính sách này có tính ngắn hạn.

Trong thời gian tới, kỳ vọng áp lực tỷ giá sẽ được giảm xuống nếu Fed thực hiện giảm lãi suất USD như đã đề ra. Bên cạnh đó, tăng cung ngoại tệ từ việc tăng xuất khẩu và tăng dòng vốn quốc tế (FDI, kiều hồi) chảy vào trong nước sẽ giúp giảm bớt áp lực lên tỷ giá.

Nguồn: diendandoanhnghiep.vn