“Điểm sáng” trái phiếu doanh nghiệp

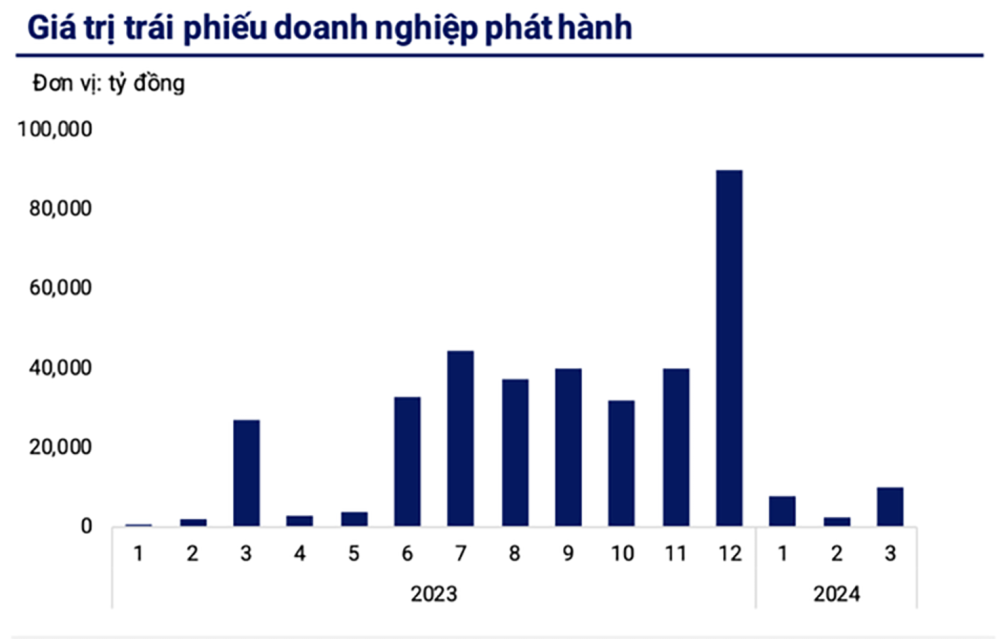

Mặc dù trái phiếu doanh nghiệp (TPDN) phát hành mới trong quý I/2024 giảm 33% so với cùng kỳ năm trước, nhưng điểm sáng là TPDN chào bán ra công chúng đã tích cực hơn.

Ông Phùng Xuân Minh, Chủ tịch Saigon Ratings, một trong 3 công ty xếp hạng tín nhiệm trên thị trường vốn, đã có cuộc trao đổi với DĐDN xung quanh vấn đề này.

– Thị trường TPDN quý I/2024 ghi nhận những tín hiệu tích cực từ tháng 3 nhưng vẫn chưa hoàn toàn phục hồi. Ông có nhìn nhận thế nào về diễn biến phát hành TPDN vừa qua?

Trong quý I/2024, các doanh nghiệp đã phát hành trái phiếu thành công khoảng 20 nghìn tỷ đồng, với kỳ hạn từ 3 đến 5 năm và giảm khoảng 30% so với cùng kỳ năm 2023. Điều đáng lưu ý là, trái phiếu phát hành ra công chúng trong tháng 3 đạt khoảng 6,7 nghìn tỷ đồng, tăng 8,4% so với 2 tháng trước đó. Đây là điểm sáng của thị trường từng bước phát triển theo thông lệ thị trường trái phiếu thế giới.

Trong quý I/2024, các doanh nghiệp đã phát hành trái phiếu thành công khoảng 20 nghìn tỷ đồng, với kỳ hạn từ 3 đến 5 năm và giảm khoảng 30% so với cùng kỳ năm 2023. Điều đáng lưu ý là, trái phiếu phát hành ra công chúng trong tháng 3 đạt khoảng 6,7 nghìn tỷ đồng, tăng 8,4% so với 2 tháng trước đó. Đây là điểm sáng của thị trường từng bước phát triển theo thông lệ thị trường trái phiếu thế giới.

– Vì sao gọi phát hành trái phiếu ra công chúng chỉ chưa tới 10.000 tỷ đồng là điểm sáng, thưa ông?

Trong quý I/2023, thị trường có ghi nhận các đợt phát hành trái phiếu thành công với tổng trị giá hơn 29.000 tỷ đồng, trong có 6 đợt phát hành trái phiếu ra công chúng trị giá 3.521 tỷ đồng, chiếm 12,3% giá trị phát hành.

Chúng ta thấy rõ ràng là ở cùng kỳ năm trước, TPDN riêng lẻ ghi nhận đạt hơn 1,1 tỷ USD (nhưng vẫn thấp hơn 63% so với cùng kỳ năm 2022, và so với quý IV/2022 thì đã tăng hơn 50%) đã phản ánh bức tranh diễn biến thị trường trước và sau khi có Nghị định 08/2023, cũng như về phía TPDN phát hành ra công chúng, có sự tập trung ở các đợt phát hành của Masan.

Tuy nhiên ở quý I/2024, Nghị định 08/2023 đã ngưng hiệu lực 1 số quy định và thị trường trở lại áp dụng Nghị định 65/2022 từ đầu năm, nhưng giá trị doanh nghiệp đã tăng lên gấp 2 lần so với cùng kỳ. Rõ ràng việc áp dụng Nghị định 65/2022, cùng với Nghị định 155/2020 khi thị trường bước qua khó khăn, là cần thiết.

– Về phía nhà đầu tư, liệu có ghi nhận những chuyển biến mới với thị trường TPDN, thưa ông?

Nghị định 65/2022 áp dụng trở lại từ 1/1/2024 loại bỏ những nhà đầu tư cá nhân không chuyên nghiệp và các nhà đầu tư chuyên nghiệp đủ điều kiện mới được mua trái phiếu riêng lẻ. Đây là điểm không mới nhưng việc áp dụng từ đầu năm nay trước mắt có thể sẽ làm hạn chế các tổ chức phát hành tiếp cận huy động vốn đại trà trên thị trường vốn.

Đồng thời, Nghị định số 65/2022/NĐ-CP cũng tăng cường quản lý, giám sát bao gồm cả giám sát liên thông giữa lĩnh vực thị trường tài chính, lĩnh vực tín dụng ngân hàng và các lĩnh vực khác của nền kinh tế, trong đó giám sát các tổ chức tư vấn bảo lãnh phát hành, đại lý…

Tuy nhiên tôi cho rằng năm 2024, nhà đầu tư cá nhân vẫn chưa thể hoàn toàn quay trở lại với thị trường vốn nợ. Niềm tin cần thời gian và được kiểm chứng bởi thời gian. Đây cũng chính là yếu tố sẽ thúc đẩy các doanh nghiệp đủ điều kiện, mạnh dạn thực hiện xếp hạng tín nhiệm và tiến tới phát hành trái phiếu ra công chúng.- Theo ông, cần những yếu tố gì để thị trường vốn nợ thu hút tốt hơn nhà đầu tư? Đặc biệt là từ góc độ công ty xếp hạng tín nhiệm, ông có khuyến nghị với nhóm doanh nghiệp có kế hoạch phát hành ra công chúng?

Để thị trường vốn nợ Việt Nam có khả năng thu hút các nguồn vốn đầu tư trên thị trường trong thời gian tới, đặc biệt là dòng vốn quốc tế, thì trước hết chúng ta phải sớm giải quyết vấn đề bất đối xứng thông tin trên thị trường hiện nay. Các nhà đầu tổ chức khi có nhu cầu đầu tư trái phiếu của bất kỳ tổ chức, doanh nghiệp nào thì đều có mong muốn được tiếp cận tham khảo thông tin các doanh nghiệp một cách đầy đủ, khách quan và đáng tin cậy. Trên thực tế, điều này rất khó thực hiện, đối với các doanh nghiệp chưa được niêm yết trên sàn chứng khoán.

Thứ hai, khi thị trường thật sự minh bạch thông tin sẽ hỗ trợ tạo cầu đầu tư trái phiếu cao hơn, hoặc sẽ kích thích dịch chuyển các dòng vốn đầu tư từ các kênh khác sang đầu tư TPDN.

Thứ ba, ở hầu hết các quốc gia có thị trường trái phiếu phát triển thì xếp hạng tín nhiệm đã từ lâu trở thành văn hoá trong hoạt động kinh doanh. Vì vậy, dù Nhà nước không có quy định yêu cầu bắt buộc nhưng hầu hết các doanh nghiệp có nhu cầu phát hành trái phiếu, đều phải chủ động thực hiện xếp hạng tổ chức phát hành và trái phiếu đó để huy động nguồn vốn đầu tư phát triển trung và dài hạn.

Nếu tổ chức phát hành nào không thực hiện vấn đề này, thì rất khó phát hành trái phiếu thành công. Điều đó, có nghĩa là thị trường phải thật sự minh bạch thông tin của các chủ thể phát hành trái phiếu.

Thông thường, khi quan tâm đầu tư đến loại hình trái phiếu của tổ chức phát hành nào, thì nhà đầu tư thường hỏi chất lượng tín nhiệm của tổ chức phát và trái phiếu đó ra sao? Hơn thế nữa, chỉ có các doanh nghiệp có lịch sử hoạt động với khả năng trả nợ rõ ràng, huy động và sử dụng vốn đúng mục đích dự án đầu tư, có uy tín thương hiệu và được các tổ chức xếp hạng tín dụng đánh giá công bố kết quả xếp hạng tín nhiệm, thì mới có hy vọng về cơ hội phát hành trái phiếu thành công. Chúng tôi khuyến nghị các doanh nghiệp phát hành trái phiếu ra công chúng ở Việt Nam cũng cần tham khảo thông tin này.

– Trân trọng cảm ơn ông!

Nguồn: diendandoanhnghiep.vn