Chứng khoán: Áp lực điều chỉnh sâu không còn nhiều

Xu hướng ngắn hạn của VN-Index vẫn tiếp tục điều chỉnh 2 tuần qua, phản ánh mạnh các rủi ro toàn cầu và trong nước.

Các yếu tố gây biến động tiêu cực

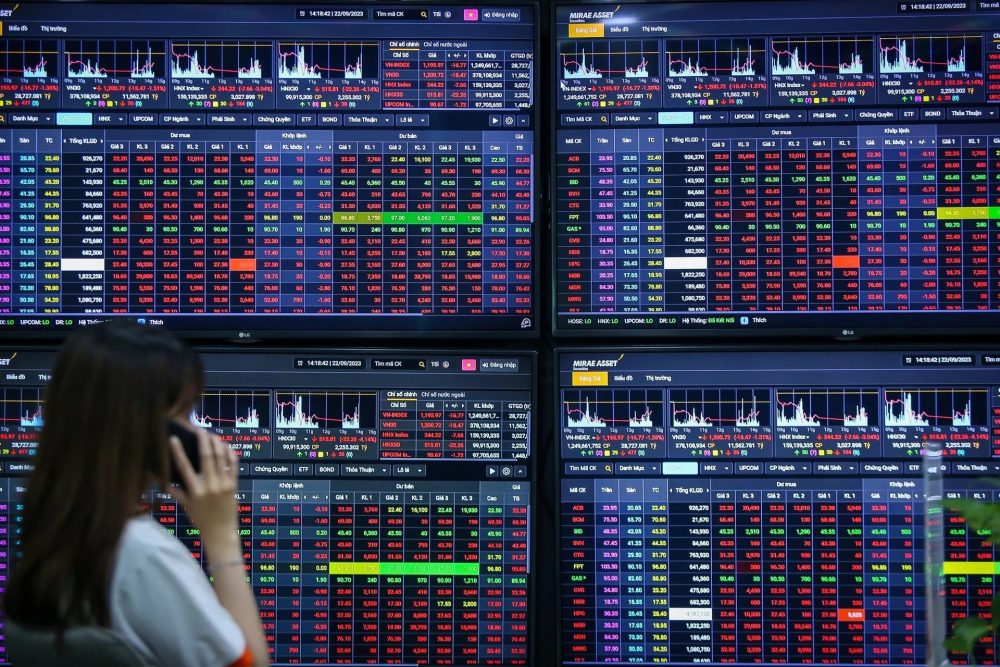

Trong tuần trước, VN-Index đánh mất vùng giá 1280 – 1300, quay trở về tích lũy biên hẹp 1250 (+- 10). Trong xu hướng điều chỉnh ngắn hạn và bối cảnh rủi ro toàn cầu tăng cao và NHNN tiếp tục thắt chặt thanh khoản, VN-Index hồi phục kỹ thuật trong tuần với khối lượng rất thấp, khối lượng giao dịch trung bình chạm mức thấp nhất vài năm qua (10.000 – 12.000 tỷ đồng), cho thấy tâm lý dòng tiền vẫn còn rụt rè trước các rủi ro hiện hữu, dù VN-Index đã tiệm cận vùng giá “hấp dẫn” 1.240 – 1.250. Đóng cửa tuần, VN-Index quay đầu giảm về 1.254, cho tín hiệu nhịp hồi phục kỹ thuật yếu dần.

Điểm nhấn tuần qua là khối lượng giao dịch rất thấp trong các phiên hồi phục: Đây là tín hiệu rõ ràng nhất cho thấy điều kiện dòng tiền chưa ổn định, chưa phản ánh hết các rủi ro ngắn hạn. Vì tâm lý dòng tiền yếu, đa số cổ phiếu đều hồi phục nhẹ và chấm dứt nhanh chóng. Áp lực bán liên tục xuất hiện cuối phiên.

Độ rộng thị trường rất thấp. Đa số các phiên hồi phục đều chỉ nhờ nhóm Vốn hóa lớn – thanh khoản thấp, như (FPT, VGI, VCB, CTG, v.v.), trong khi đa số cổ phiếu đều quay đầu điều chỉnh liên tục. Một phần là điều kiện dòng tiền trên thị trường quá yếu. Lí do khác là kết quả kinh doanh (KQKD) quý 3 ở đa số ngành nghề đều có kết quả không tích cực.

Theo đánh giá sơ bợ, chúng tôi nhận thấy KQKD quý 3 của các doanh nghiệp niêm yết có nhiều điểm tiêu cực. Có thể thấy, đây là mùa KQKD tiêu cực nhất trong 3 quý gần đây. Thị trường đang thiếu điểm sáng trong KQKD các ngành trọng điểm, triển vọng tăng trưởng EPS không chắc chắn, nhiều rủi ro vào cuối năm 2024. Sau quá trình phân tích rất nhiều KQKD các ngành/doanh nghiệp, chúng tôi có những đánh giá chủ quan tiêu cực đối với 1 số ngành: Ngân hàng (BID, MBB, ACB) ; Chứng khoán (đa số cổ phiếu CK đều có KQKD kém kỳ vọng) ; Thép (HSG, NKG), Vốn hóa lớn (PNJ, GVR, MWG, PNJ).

Ngoài ra, 1 số doanh nghiệp lớn đang có các rủi ro riêng biệt ngắn hạn, khiến giá cổ phiếu giảm rất sâu, gây ảnh hưởng đến thị trường chung như: VHM (VIC – VRE), MSN.

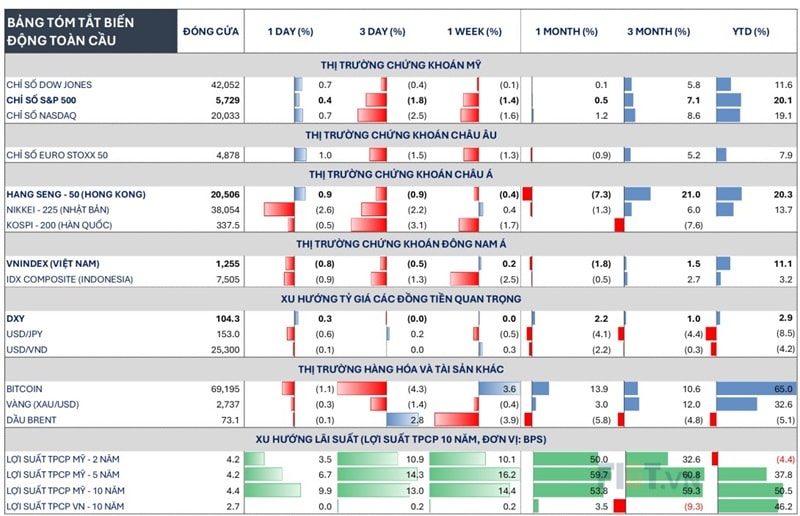

Bối cảnh toàn cầu rủi ro tăng cao, và không có câu trả lời ngắn hạn. Trong tuần này từ 4/11, các sự kiện quan trọng trong tuần tới như bầu cử Mỹ và cuộc họp Cục Dự trữ Liên bang Mỹ (Fed) tháng 11 sẽ tác động mạnh đến thị trường tài chính toàn cầu và Việt Nam. Dòng tiền trung dài hạn cần các kịch bản chính trị – kinh tế trung dài hạn ổn định, đây là lí do chính dòng tiền tổ chức vắng bóng lâu nay (Tổ chức trong nước, Khối ngoại).

Bên cạnh đó, rủi ro tỷ giá và NHNN hút ròng duy trì ở mức cao, và liên tục được xem là lí do ảnh hưởng mạnh đến VN-Index. Dù rằng rủi ro tỷ giá đã ở vùng đỉnh ngắn hạn, nhưng bối cảnh điều kiện tiền tệ trong nước tiêu cực như vậy cũng tác động xấu đến tâm lý đầu tư.

Dự phóng thị trường: Còn rủi ro ngắn hạn

Với dữ liệu hiện tại, chúng tôi cho rằng các rủi ro ngắn hạn tiếp tục hiện hữu, cả trong và ngoài nước. Tuy nhiên, quá trình điều chỉnh và phản ánh rủi ro cũng đã xảy ra 1 thời gian. VN-Index cũng đã về vùng giá hấp dẫn 1.240 – 1.250, tiệm cận vùng hỗ trợ dài hạn 1.220 – 1.230 mà chúng tôi đánh giá chưa có cơ sở thủng đáy hiện tại.

Thị trường chung sẽ cần thời gian để phản ánh hoàn toàn các rủi ro và tạo đáy, tuy nhiên áp lực chỉnh sâu cũng không còn nhiều. Trong bối cảnh VN-Index điều chỉnh về vùng 1.240, hoặc thấp hơn 1.220 – 1.230 sẽ là cơ hội tốt để xem xét gia tăng tỷ trọng cổ phiếu, khi chúng tôi đánh giá tỷ lệ risk – reward (rủi ro – lợi nhuận) hợp lý trong xu hướng tăng trung hạn.

Trong chiến thuật gia tăng tỷ trọng vùng “rủi ro cao – tiềm năng lớn” kỳ này, chúng tôi nhấn mạnh 1 số điểm quan trọng:

Điều kiện cần – Về điều kiện toàn cầu: Chúng tôi đặt ra 4 điều kiện quan trọng nhất, để đánh giá rủi ro toàn cầu ngắn hạn (DXY giảm mạnh về vùng dưới 103.5, lợi suất TPCP Mỹ 10 năm giảm về dưới 4,0%, thông tin cuộc họp FED tháng 11 tích cực, và bầu cử Mỹ kết thúc).

Về điều kiện trong nước: Tương tự có 4 điều kiện quan trọng nhất, để đánh giá rủi ro toàn cầu trong nước (tỷ giá tự do hạ nhiệt thấp hơn 24.500 VND/USD, NHNN hút thanh khoản < 50.000 tỷ, lãi suất liên ngân hàng qua đêm – 1 tuần cần về dưới 4,0%, và số liệu kinh tế Việt Nam tháng 10 tích cực).

Điều kiện đủ – Về điều kiện thị trường chứng khoán: Chúng tôi kỳ vọng thanh khoản quay trở lại đối với các nhóm ngành như Ngân hàng, Bất động sản và duy trì xu hướng tích cực. Các ngành Chứng khoán và Thép có dấu hiệu tạo đáy thành công.

Về rủi ro doanh nghiệp: Xu hướng giảm của VHM (VIC – VRE) và MSN nên có dấu hiệu cân bằng ngắn hạn, không gây áp lực lớn lên thị trường chung.

Kịch bản cơ sở và chiến lược đầu tư

VN-Index tiếp tục điều chỉnh trong các phiên đầu tuần, vùng hỗ trợ tiềm năng 1.240 – 1.250.

Trong kịch bản điều kiện toàn cầu xấu hơn dự kiến, chúng tôi đánh giá cao kịch bản VN-Index giảm nhanh về vùng 1.220 – 1.230 và tạo đáy trung hạn thành công.

Chúng tôi đánh giá chưa có rủi ro vĩ mô – kinh tế đủ lớn khiến VN-Index đánh mất hỗ trợ dài hạn 1.220 – 1.230. Trong bối cảnh này, chiến lược đầu tư với tỷ trọng cổ phiếu phù hợp là 50%, sẵn sàng gia tăng 70% vùng hỗ trợ 1240, 80% – 100% vùng đáy 1.220 – 1.230.

Chúng tôi nhận định, xu hướng thị trường điều chỉnh mạnh và phản ánh rủi ro toàn cầu trong thời gian khá dài. Kịch bản thị trường điều chỉnh mạnh khi rủi ro đạt đỉnh, Nhà đầu tư chủ động xem xét gia tăng tỷ trọng tại vùng hỗ trợ trung dài hạn: 1.220 – 1.230, với rủi ro điều chỉnh thêm rất thấp, risk – reward hấp dẫn.

Theo Diễn đàn Doanh nghiệp