Chặn sở hữu chéo ngân hàng: Nắn dòng tín dụng, lành mạnh hệ thống

Chống sở hữu chéo trong hệ thống ngân hàng, mục tiêu hướng đến kiểm soát dòng vốn lành mạnh tránh tình huống thao túng ngân hàng, mượn vốn cho vay sân sau thiếu soát.

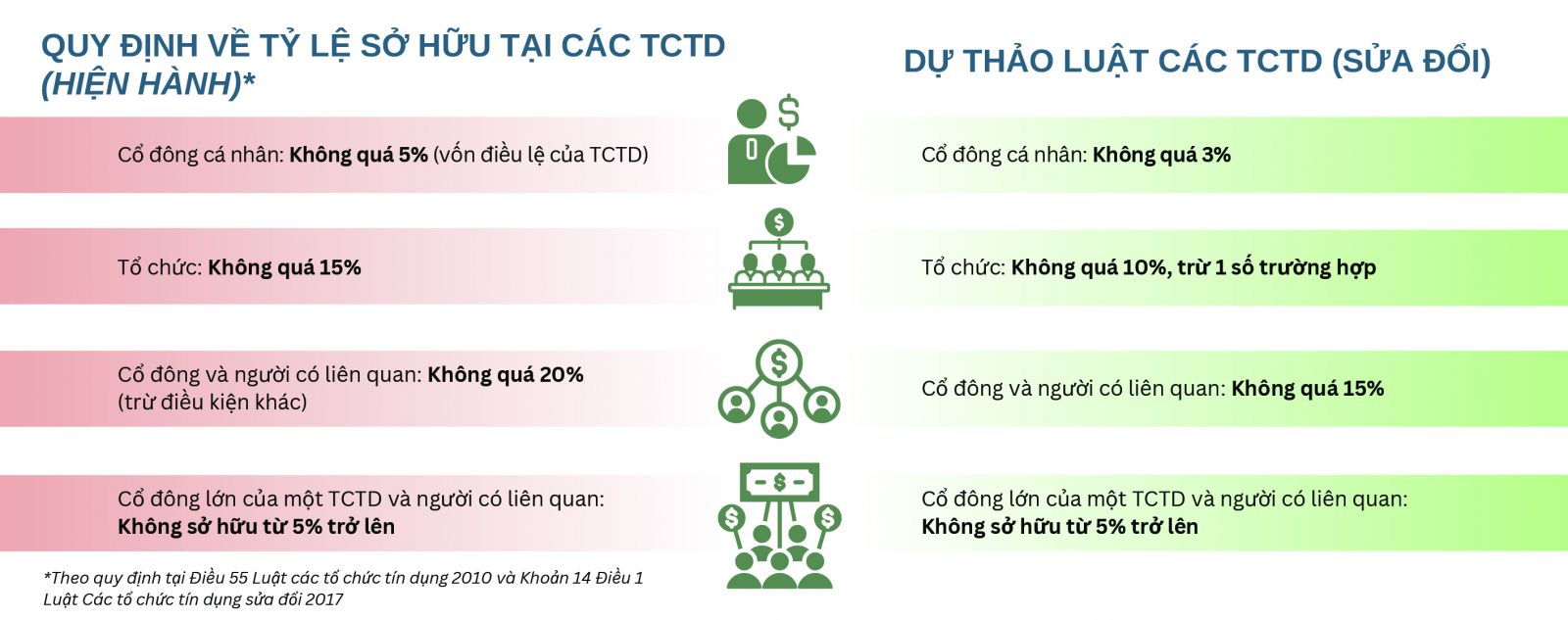

LTS: Một trong những nội dung quan trọng nhất của dự thảo Luật Các tổ chức tín dụng (TCTD) (sửa đổi) đó là ngăn chặn tình trạng sở hữu chéo, tránh thao túng hoạt động ngân hàng.

Nhìn lại sở hữu chéo

Thông báo số 527/TB-VPCP ngày 18/12, Thủ tướng Chính phủ yêu cầu NHNN xử lý nghiêm việc cấp tín dụng cho doanh nghiệp sân sau, yêu cầu tăng cường mạnh mẽ, hiệu quả hơn nữa công tác thanh tra, kiểm tra, giám sát hệ thống các TCTD, kịp thời cảnh báo, phát hiện sớm rủi ro và xử lý nghiêm theo quy định pháp luật. Khẩn trương thực hiện ngay việc thanh tra, kiểm tra, giám sát và xử lý nghiêm vi phạm theo quy định đối với tình trạng sở hữu chéo tại các TCTD, việc cấp tín dụng cho các doanh nghiệp thuộc hệ sinh thái, doanh nghiệp sân sau, việc tư vấn, giới thiệu khách hàng đầu tư, mua trái phiếu doanh nghiệp phát hành, việc tư vấn, bán bảo hiểm tại các TCTD…

Trên giấy tờ sổ sách hiện đã không còn tình trạng sở hữu chồng chéo giữa các ngân hàng như trước – theo báo cáo của NHNN tại Quốc hội? Tuy nhiên, lo ngại sở hữu theo hệ thống tinh vi và thao túng cho vay sân sau vẫn hiện hữu. (Minh họa: Internet)

“Có thể thấy chưa bao giờ vấn đề chống sở hữu chéo, chặn cho vay sân sau được các nhà lập pháp, hành pháp và điều hành quan tâm quyết liệt như bây giờ. Một trong số các nội dung liên quan đến các quy định sửa đổi, bổ sung Luật các TCTD cũng đã được nhiều kỳ họp Quốc hội thảo luận, dù chưa phải Luật được xem xét biểu quyết thông qua, cho thấy đây là một trong những vấn đề trọng tâm của sửa đổi Luật này tới đây.

Bên cạnh đó, phải kể đến hệ quả của vụ việc Vạn Thịnh Phát thông qua SCB để với giá trị số tiền “rút ruột” qua mạng lưới các công ty con cháu, đến nay, có thể được xem là lớn nhất trong lịch sử ngân hàng Việt Nam nếu xét về số tiền gây thiệt hại. Do đó nếu không kiểm soát sở hữu chéo và chặn cho vay sân sau, dòng tín dụng sẽ có thể đi lệch khỏi sản xuất, hệ quả là hệ lụy sức khỏe ngân hàng, nền kinh tế.”- ông Nguyễn Lê Ngọc Hoàn, chuyên gia tài chính nhận xét.

Kiểm soát trọng tâm?

Một nghịch lý là như báo cáo của NHNN đến 2018, hệ thống ngân hàng trên sổ sách đã không còn hiện tượng các ngân hàng sở hữu chéo lẫn nhau như như trước đây.

Vậy vấn đề như đã được chỉ ra là tỷ lệ sở hữu trên cổ phần/ sổ sách, đang không phản ánh đúng thực chất sở hữu của các cổ đông lớn tại ngân hàng.

Một nhà lãnh đạo của ngân hàng liên tục có nhiều đợt thay đổi nhóm cổ đông trong gần 1 thập kỷ qua, nói với DĐDN, vấn đề nên đặt trọng tâm về quy định cơ chế, chế tài quản lý giám sát khâu quản trị, vận hành của ngân hàng, từ cả cơ quan chức năng lẫn chính nhà băng. “Theo kinh nghiệm quốc tế, họ sẽ chú trọng về vấn đề quản trị, giám sát chất lượng hoạt động, đặc biệt là hoạt động tín dụng và tài trợ đầu tư của ngân hàng theo chuẩn mực quốc tế”, ông này nói.

Góp ý về vấn đề tránh các lỗ hổng rút ruột ngân hàng từ sở hữu chéo, Ths Lưu Minh Sang -Khoa Luật, Trường Đại học Kinh tế – Luật, ĐHQG HCM – nói với DĐDN, chủ trương đẩy mạnh tái cơ cấu các ngân hàng yếu kém là phù hợp với bối cảnh chung của ngành ngân hàng. Tuy nhiên, nếu nhìn về quá khứ qua những vụ việc như SCB và cả CB, có thể nhận thấy cách thức thực hiện xử lý các ngân hàng yếu kém đang tồn tại nhiều lỗ hổng, đơn cử như vấn đề lựa chọn nhà đầu tư tham gia tái cơ cấu vẫn chưa minh bạch, các tiêu chí, điều kiện đối với nhà đầu tư không rõ ràng cùng với những tiêu cực trong quá trình thanh tra, giám sát. Những lỗ hổng này có thể là nguyên nhân tạo cơ hội phát sinh tình trạng sở hữu chéo hoặc kéo dài tình trạng sở hữu chéo dưới một hình thức tinh vi hơn.

“Do đó, quá trình tìm kiếm nhà đầu tư tham gia vào tái cơ cấu ngân hàng yếu kém cần được tiến hành dựa trên một khung pháp lý chặt chẽ hơn, trong đó quy định cụ thể điều kiện của các nhà đầu tư tham gia tái cơ cấu để đảm bảo năng lực tài chính, kinh nghiệm quản trị, thẩm định nguồn gốc của nguồn vốn… và cần đánh giá tác động về sở hữu chéo khi thực hiện phương án tái cơ cấu. Đặc biệt, tính đại chúng của ngân hàng sau khi tái cơ cấu cần được đảm bảo để tránh tình trạng một số nhà đầu tư biến ngân hàng yếu kém thành công cụ tài chính phục vụ cho mục đích riêng”- ông Sang nhấn mạnh.