Thanh khoản thị trường chứng khoán trong tương quan với lãi suất

Thời điểm hiện tại và giai đoạn đầu năm 2021 có độ tương đồng rất lớn về mặt lãi suất, tạo điều kiện cho dòng tiền tăng đột biến vào thị trường.

Lạm phát hạ nhiệt

Lạm phát tiếp tục hạ nhiệt trên toàn cầu và cho thấy hiệu quả của chính sách thắt chặt của các NHTW. Các nước đang phát triển chứng kiến lạm phát đã gần trở lại mức thông thường, các quốc gia phát triển tiếp tục chứng kiến lạm phát hạ nhiệt nhưng các NHTW lớn ở các nước này vẫn còn lo ngại lạm phát quay trở lại.

Lãi suất sẽ không giảm mạnh như giai đoạn rồi nên thị trường chứng khoán dễ dao động với nhiều đợt điều chỉnh hơn là tăng sốc như giai đoạn vừa rồi. Ảnh minh họa: Long Nguyễn

Trong tháng 7 vừa qua, Cục Dự trữ liên bang Mỹ (Fed) đã tiếp tục tăng lãi suất thêm 0,25% đưa lãi suất FFR lên cao nhất 22 năm qua. Nhiều dự báo cho rằng đây có thể là lần tăng cuối cùng, trong khi đó phát ngôn của Chủ tịch Fed cho rằng việc có tăng thêm 1 lần 0,25% nữa không vào 19-20/09, tùy thuộc vào dữ liệu kinh tế khi đó.

Do đó mức lãi suất hiện tại là có thể xem là vùng đỉnh, tăng nữa nếu có sẽ không còn đáng kể mà chủ yếu sẽ đi ngang. Có thể nói, chúng ta đang vào giai đoạn cuối của chu kỳ tăng lãi suất của Fed.

Tính trên phạm vi toàn cầu thì số lượt NHTW các nước tăng lãi suất đã giảm dần và số lượng NHTW giảm lãi suất đã bắt đầu tăng trở lại trong 5 tháng gần đây. Do đó, ở góc độ toàn cầu thì chu kỳ thắt chặt gần đến đoạn cuối tương ứng với độ hạ nhiệt của lạm phát.

Tại Việt Nam, lạm phát đã hạ nhiệt và hiện tại CPI (YoY) chỉ tăng ở mức 2,06%, đây là mức thấp hơn nhiều mục tiêu trung bình 4,5% do Quốc hội giao. Về lạm phát lõi (Core CPI YoY) tuy vẫn còn cao nhưng đã bắt đầu hạ dần theo tháng với mức 4,11%.

Về lạm phát sắp, tới chúng tôi cho rằng sẽ có thể tăng trở lại vì (1) giá thịt heo tăng nhanh các tháng gần đây (2) giá xăng dầu thế giới đang tăng trở lại (3) giá các mặt hàng lương thực đang tăng do El Nino và chính sách an ninh lương thực các nước (4) giá điện có thể còn tăng 1 đợt từ đây đến cuối năm.

Lãi suất huy động tiếp tục xu hướng giảm trong tháng 7 tuy nhiên mức độ giảm của lãi suất ít dần. Dư địa giảm lãi suất huy động sắp tới không còn quá nhiều mà câu chuyện của quý 3 về lãi suất sẽ nằm chính ở việc giảm lãi suất cho vay.

Một số kỳ vọng về việc NHNN giảm các mức lãi suất điều hành 1 lần nữa trong thời gian tới vẫn là một động lực của thị trường.

Nhìn chung, chúng tôi cho rằng lãi suất huy động sắp tới sẽ có xu hướng giảm nhẹ và đi ngang, các mức lãi suất này tiếp tục tốt cho thị trường chứng khoán. Tuy nhiên, lãi suất sẽ không giảm mạnh như giai đoạn rồi nên thị trường chứng khoán dễ dao động với nhiều đợt điều chỉnh hơn là tăng sốc như giai đoạn vừa rồi.

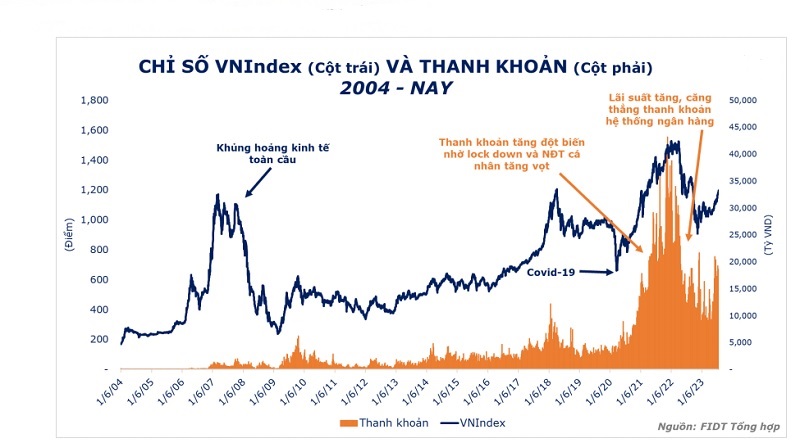

Thanh khoản thị trường và sự tương quan với lãi suất

Đầu năm 2023, dưới áp lực căng thẳng thanh khoản do lãi suất tăng vọt, chỉ giao dịch với mức thanh khoản trung bình ở mức thấp 9.000 -10.000 tỷ đồng/phiên. Nhờ các động thái hỗ trợ của Chính phủ trong thời gian qua, đặc biệt NHNN giảm lãi suất điều hành 4 lần liên tiếp chỉ trong 6 tháng, giúp giá trị lẫn thanh khoản VN-Index hồi phục mạnh mẽ:

Chỉ số VN-Index tăng mạnh từ mốc 1.043,90 lên 1.222,90 (tại 31/7), tương ứng với mức tăng 179 điểm (hay 17,15%). Thanh khoản từ mức trung bình 9.000-10.000 tỷ đồng /phiên lên 15.000-16.000 tỷ đồng/phiên, tương đương giai đoạn 1- 4/2021 (trước đóng cửa (lock-down) bởi Covid-19).

Ngoài việc thanh khoản tương đương với nhau về mặt giá trị, thì thời điểm hiện tại và giai đoạn đầu năm 2021 còn có độ tương đồng rất lớn.

Về mặt lãi suất khi đều là những giai đoạn mà cả lãi suất điều hành, tiền gửi giảm nhanh và mạnh trong khoảng thời gian ngắn (nhất là ở thời điểm hiện tại), tạo điều kiện cho lượng tiền tham gia vào thị trường tăng đột biến.

Tuy nhiên, mỗi giai đoạn đều thêm có động lực riêng giúp đẩy mạnh thanh khoản, như giai đoạn 1-4/2021 thì số lượng nhà đầu tư cá nhân tăng vọt do lock-down; còn thời điểm hiện tại, Chính phủ ban hành nhiều chính sách hỗ trợ, đẩy mạnh giải ngân đầu tư công.

Đáng chú ý, ở giai đoạn hiện tại, lãi suất đã về mức thấp ổn định trong lịch sử, kết hợp với đẩy mạnh giải ngân đầu tư công sẽ giúp tạo đột biến lớn về lượng tiền đổ vào nền kinh tế trong thời gian tới. Tuy nhiên, chúng tôi cho rằng những nỗ lực trên sẽ vẫn khó lòng có tác động mạnh mẽ lên thanh khoản như giai đoạn đầu năm 2021, khi nền kinh tế phân bổ phần lớn nguồn vốn vào thị trường chứng khoán do lock-down.

Chúng tôi kỳ vọng thanh khoản và giá trị của VN-Index sẽ vẫn tiếp tục tăng trong thời gian tới, dao động trong vùng 1.260 – 1.300 điểm với giá trị giao dịch trung bình 18.000-23.000 tỷ/ phiên và kéo dài từ nay đến cuối năm, đan xen với đó là rủi ro từ những nhịp điều chỉnh ngắn hạn.

Về thanh khoản thị trường tính theo giá trị giao dịch, theo thống kê từ 2004 đến nay, nếu thanh khoản tăng trưởng liên tục trong 8 phiên giao dịch thì VN-Index sẽ thường bắt đầu có biến động mạnh, thường là thay đổi xu hướng so với xu hướng hiện tại.

Thanh khoản tăng liên tục 6 phiên trở lên, thị trường sẽ có xu hướng điều chỉnh mạnh trong 2 tuần – 1 tháng sau đó.

Trong thời điểm hiện tại, mặc dù thị trường chưa có chuỗi 5 phiên tăng trưởng thanh khoản liên tục, tuy nhiên chúng tôi nhận thấy thanh khoản đã tăng xen kẽ trong khoảng 7 phiên trở lại đây; do đó FIDT nhận định, mặc dù việc đánh giá xu hướng thị trường dựa vào xu hướng diễn biến thanh khoản sẽ không hoàn toàn phản ánh đầy đủ và đủ độ tin cậy.

Chúng tôi cho rằng, với diễn biến giá và xu hướng thanh khoản như hiện tại, các nhà đầu tư có thể phân bố danh mục theo xu hướng an toàn hơn, đề phòng những diễn biến mạnh của thị trường trong thời gian sắp tới.