“Nhộn nhịp” trái phiếu doanh nghiệp lên sàn: Chuẩn hoá thị trường

Định hướng của Chính phủ muốn phát triển thị trường TPDN theo hướng bền vững hơn là phát triển nhanh, nghĩa là phải đến từ “chất” chứ không đến từ “lượng”.

LTS: Việc để trái phiếu riêng lẻ lên sàn góp phần thực hiện giải quyết vấn đề thanh khoản khi cần thiết. Trái phiếu được giao dịch tập trung tại HNX sẽ góp phần thực hiện giao dịch thuận lợi hơn.

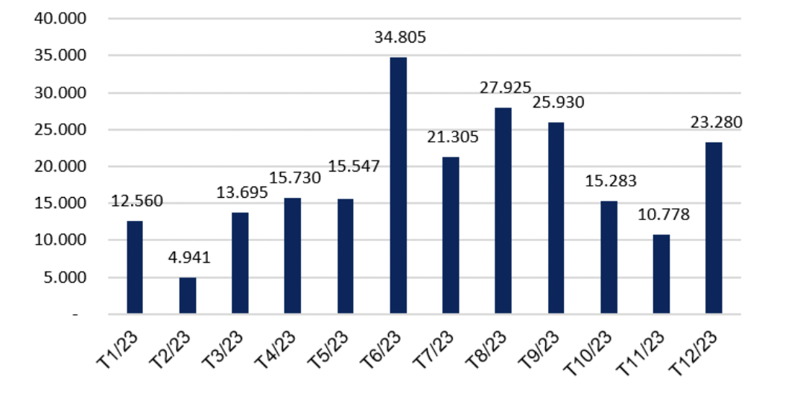

Áp lực đáo hạn trái phiếu doanh nghiệp riêng lẻ theo tháng

Việc phát hành trái phiếu doanh nghiệp (TPDN) riêng lẻ qua sàn giao dịch có lợi ích rất lớn cho nhà đầu tư. Đó là có thể nhìn thấy thanh khoản trên thị trường rõ ràng hơn và thống kê được các giao dịch như thế nào. Đây được xem như một bước tiến lớn giúp minh bạch hóa thông tin cho thị trường TPDN nói chung.

Đẩy mạnh thanh khoản tự nhiên

Thực tế trước đó, Việt Nam đã có hệ thống giao dịch trái phiếu niêm yết, nhưng đa phần là các giao dịch mang tính chất thỏa thuận và không thực sự nhìn thấy khối lượng giao dịch.

Ban đầu, trên thị trường có hai nhóm sản phẩm gồm TPDN niêm yết và TPDN phát hành riêng lẻ. Nếu đi đúng bản chất thì trái phiếu riêng lẻ nên dành cho nhà đầu tư chuyên nghiệp, vì họ có năng lực đánh giá và ra quyết định với độ rủi ro của mình. Tuy nhiên, thực trạng không hoàn toàn như vậy, chỉ khoảng 5% lượng TPDN được phát hành trong những năm qua là trái phiếu niêm yết và toàn bộ nhà đầu tư cá nhân có thể tiếp cận được. Còn 90-95% là lượng trái phiếu riêng lẻ và phần lớn nằm trong tay những nhà đầu tư cá nhân chưa có đầy đủ năng lực đánh giá.

Hiện tại, chúng ta đều nhận thấy định hướng của Chính phủ là muốn phát triển thị trường TPDN theo hướng bền vững hơn là phát triển nhanh, nghĩa là phải đến từ “chất” chứ không đến từ “lượng”. Tôi cho rằng, kịch bản tốt nhất là mảng trái phiếu riêng lẻ vẫn chỉ nên nằm ở trong nhóm của những nhà đầu tư có năng lực, có thể là các nhà đầu tư chuyên nghiệp, các định chế, các quỹ đầu tư có khả năng đánh giá và kiểm soát rủi ro.

Với nhà đầu tư ban đầu chưa có kinh nghiệm, họ có thể tiếp cận mảng trái phiếu niêm yết, ở đó các thông tin được minh bạch, rõ ràng hơn.

Bên cạnh đó, một rủi ro chúng ta cần phải nhìn đến khi phát hành trái phiếu riêng lẻ qua sàn mà đã từng xảy ra trong năm ngoái, đó là có một bên quỹ trái phiếu khi nhà đầu tư rút tiền, thì quỹ phải bán ra thị trường. Mặc dù thị trường trái phiếu niêm yết của chúng ta đã có 4-5 năm nay nhưng thanh khoản thực tế không nhiều, đa phần 90-95% lượng giao dịch đều là giao dịch thỏa thuận.

Khi quỹ buộc phải bán ra thị trường mà thanh khoản kém dẫn đến giá giảm rất nhanh. Có những trái phiếu thị giá giảm từ 100% về 70% thậm chí còn 30% so với mệnh giá khiến giá trị trung bình của quỹ đó bị ảnh hưởng nặng nề, trong khi thực tế doanh nghiệp phát hành trái phiếu vẫn đang làm ăn tốt.

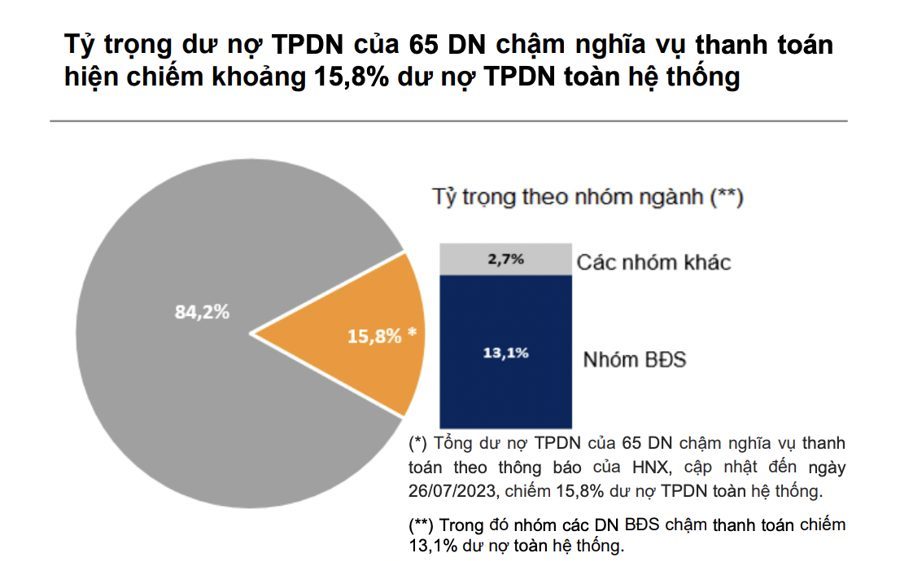

Tỷ trọng dư nợ của 65 DN chậm nghĩa vụ thanh toán hiện chiếm khoảng 15,8% dư nợ TPDN toàn hệ thống

Chuẩn hoá thị trường

Có thể thấy, việc giao dịch trái phiếu riêng lẻ qua sàn là một phần trong nỗ lực của Chính phủ để kiểm soát và đưa thị trường TPDN vào mức chuẩn hóa hơn.

Nếu đi sâu hơn vào Nghị định 65/2022 sẽ có một số câu chuyện liên quan đến tỷ lệ nợ vay của doanh nghiệp ra sao. Ví dụ, những doanh nghiệp có tỷ lệ phát hành trái phiếu trên 100% vốn chủ sở hữu, hoặc trong mỗi 12 tháng lớn hơn 50% vốn chủ sở hữu và số lượng tuyệt đối là trên 500 tỷ đồng, thì họ sẽ bị yêu cầu bắt buộc phải có xếp hạng tín nhiệm để đảm bảo năng lực tài chính.

Trước đây, chỉ những trái phiếu niêm yết mới bị bắt buộc phải công bố thông tin, nhưng hiện tại tất cả các trái phiếu không niêm yết đều sẽ phải đưa lên sàn, minh bạch thông tin hơn. Nếu họ không đáp ứng được các điều kiện tối thiểu thì trái phiếu đó phải được mua lại trước hạn, đây cũng là một hướng làm sạch bớt những trái phiếu có độ rủi ro cao.

Một vấn đề tôi đang quan ngại đó là câu chuyện về thanh khoản.

Chúng ta cần phải phân biệt được giữa thao túng thị trường và thanh khoản tự nhiên. Hiện tại thanh khoản thị trường đang rất ít, chỉ cần một lực bán ra với số vốn tương đối nhỏ cũng có thể làm cho giá lao dốc nhanh. Vì vậy, nhà đầu tư cần phải nhận diện các rủi ro để tránh trường hợp không nắm được thông tin, khi một đợt bán ồ ạt diễn ra sẽ gây thiệt hại lớn mà chưa chắc doanh nghiệp phát hành đã có vấn đề.

Riêng với trường hợp doanh nghiệp có những diễn biến xấu, tiêu cực thì đó cũng là phản ứng của thị trường một cách hợp lý. Thị trường sẽ tự định giá nếu một doanh nghiệp mất khả năng thanh toán thì giá trái phiếu sẽ bị giảm về còn 70-30% so với giá trị ban đầu. Điều này có thể nhìn thấy từ kinh nghiệm ở nhiều nước.