Khách rủ nhau “bùng nợ”: Công ty tài chính “lao đao”

Làn sóng “bùng nợ” vay tiêu dùng không chỉ khiến các công ty tài chính tiêu dùng lao đao mà còn để lại hệ luỵ khôn lường với cả người đi vay, đồng thời cũng gián tiếp để “tín dụng đen” bùng phát…

Theo số liệu báo cáo từ Hiệp hội Ngân hàng Việt Nam cho thấy, nợ xấu của các công ty tài chính hiện nay khoảng 8%-10%, cá biệt có trường hợp lên đến 20%. Tình trạng này khiến nhiều công ty lâm vào tình trạng khó khăn, thậm chí thua lỗ do phải trích dự phòng rủi ro nợ xấu tăng cao.

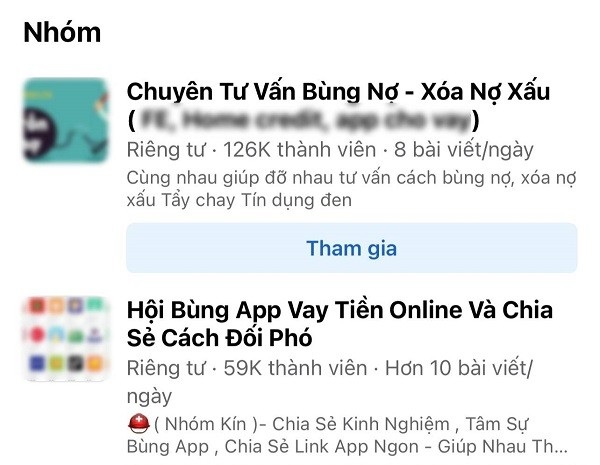

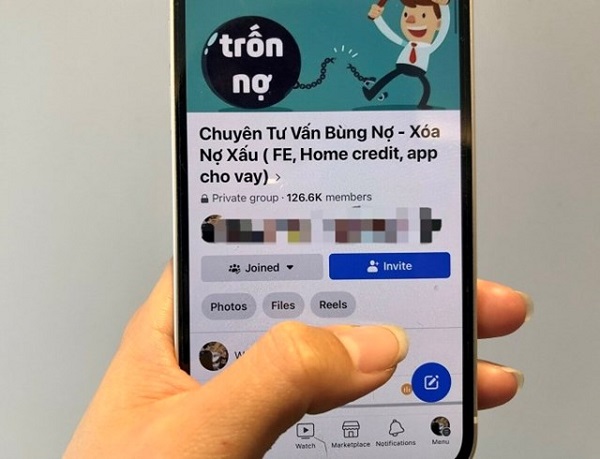

Những nhóm kín tư vấn bùng nợ trên mạng xã hội

Tràn lan các hội, nhóm “bùng nợ”

Giải thích cho tình trạng nợ xấu tăng cao, ông Nguyễn Quốc Hùng – Tổng Thư ký Hiệp hội Ngân hàng Việt Nam cho biết, ngoài những yếu tố khách quan với khó khăn chung còn có những yếu tố chủ quan và rất nguy hiểm mà chưa có chế tài xử lý đó là khách hàng cố tình không trả nợ, người trước khuyên người sau “bùng” nợ.

“Có cán bộ công ty đến đòi nợ hoặc nhắc nợ thì chống đối, tố cáo, vu khống cán bộ là dùng biện pháp manh động để đòi nợ đến chính quyền. Một số đối tượng lợi dụng việc cơ quan quản lý trấn áp tội phạm tín dụng đen và cố tình qui kết các công ty tài chính tiêu dùng do Ngân hàng Nhà nước cấp phép là tổ chức tín dụng đen nên không trả nợ và thành lập hội bùng nợ trên Zalo, Facebook …. nhưng không hề bị xử lý”, ông Hùng cho biết.

Chia sẻ thêm về những khó khăn thực tế ở góc độ doanh nghiệp, ông Lê Quốc Ninh, Tổng Giám đốc Công ty Tài chính TNHH MB Shinsei cho biết, các công ty tài chính được Ngân hàng Nhà nước cấp phép đang bị đánh đồng với những tổ chức tín dụng đen khiến hoạt động kinh doanh bị ảnh hưởng nặng nề.

“Có 16 công ty tài chính tiêu dùng được Ngân hàng Nhà nước cấp phép song giá trị tích cực mà các công ty này đang bị pha loãng bởi sự xâm lấn của hàng trăm tổ chức tín dụng phi chính thức – hay còn gọi là tín dụng đen. Việc bùng nổ các app cho vay tiêu dùng giả danh khiến góc nhìn của nhiều người đối với hoạt động của các công ty tài chính được cấp phép trở nên méo mó”, ông Ninh nhấn mạnh.

Một hội nhóm bày cách trốn nợ của ứng dụng vay tiền.

Cần một hành lang pháp lý hoàn chỉnh

Xung quanh vấn đề này, các chuyên gia cho rằng, câu chuyện dạy bùng nợ qua các group hội nhóm trên mạng xã hội tưởng chừng chỉ là câu chuyện đơn giản, nhưng hệ lụy khôn lường. Bởi nếu “bùng nợ” gia tăng sẽ thu hẹp cánh cửa tiếp cận nguồn vốn vay của nhiều người có nhu cầu thực. Còn người “bùng nợ” dính lịch sử tín dụng xấu, lại không thể tiếp tục vay mượn ở các tổ chức tài chính hợp pháp và chính họ lại là những người tiếp tay cho hoạt động tín dụng đen phát triển khi họ phải tìm đến những tổ chức phi pháp này. Đây là hệ lụy nghiêm trọng cho cả xã hội.

Nhiều ý kiến cũng cho rằng, không ai ngẫu nhiên lập ra những hội, nhóm tư vấn miễn phí các hành vi tiêu cực như “bùng tiền” vay app online. Đằng sau những hội, nhóm trên Facebook là những “cò mồi” dẫn dắt câu kéo đưa người đi vay nợ chồng nợ, lãi chồng lãi.

Những Admin ra tay hỗ trợ người vay một cách “nghĩa hiệp” này có thể đang thỏa thuận giúp gia tăng doanh số với các app hoặc web vay tiền online. Họ sẽ nhận được một phần chiết khấu, hoa hồng khi có người đăng ký vay tiền thành công.

Người đi vay cứ nghĩ mình khôn ngoan, quỵt được nợ, nhưng thực chất họ chính là con mồi cho tín dụng đen. Đằng sau câu chuyện này đó lại là một khoảng trống pháp lý rất lớn và từ việc thiếu các cơ chế chính sách quản lý hợp lý đã dẫn tới những hệ lụy ghê gớm, thậm chí gây mất an ninh trật tự xã hội khi gia tăng bùng nợ, gia tăng tín dụng đen.

Đánh giá về nguyên nhân khiến vấn nạn này gia tăng trong thời gian gần đây, chuyên gia kinh tế Cấn Văn Lực cho rằng, quy định về lãi suất cho vay giữa luật tổ chức tín dụng và luật dân sự chưa đồng bộ. Trong đó, trần lãi suất theo luật dân sự là 20%/năm, nhưng luật chuyên ngành đang được quy định bằng cụm từ “theo thoả thuận.”

“Do có độ chênh nên gần như cơ quan công an đang tạm hiểu rằng lãi suất cứ trên 20% là vi phạm pháp luật dân sự. Điều này cũng khiến người dân đánh đồng 16 công ty tài chính được Ngân hàng Nhà nước cấp phép với các đơn vị khác đang tồn tại. Hay nói cách khác, trần lãi suất đang hạn chế việc tiếp cận tín dụng. Giải quyết vấn đề, tôi nghĩ rằng cần có luật cho các tổ chức tín dụng phi ngân hàng theo thông lệ quốc tế, trong đó áp dụng ngưỡng nợ xấu và trần lãi suất riêng cho nhóm này,” ông Lực nói.

Đồng quan điểm, Luật sư Nguyễn Thế Truyền, Giám đốc Công ty Luật Hợp danh Thiên Thanh cho rằng, pháp luật Việt Nam đã có nhưng chưa đủ, chưa áp dụng được vào thực tế. Gần như 16 công ty tài chính chính thống chưa sử dụng toà án để giải quyết vấn đề nợ. Bởi lẽ, nợ cho vay tiêu dùng rất nhỏ trong khi chi phí và thời gian cho một phiên toà giải quyết tranh chấp nợ lại vô cùng lớn.

“Ngoài việc trông chờ sự tiếp sức bằng hành lang pháp lý hoàn chỉnh, các công ty tài chính cũng cần phải tự tìm cách gỡ khó trong tình hình hiện nay, đặc biệt vấn đề về lãi suất”, ông Truyền chia sẻ.