Động lực tăng giá của nhóm cổ phiếu ngân hàng

Thông tin về kế hoạch chia cổ tức cao trong mùa ĐHĐCĐ sắp đến khiến nhóm cổ phiếu ngân hàng tư nhân tăng áp sát trần trong phiên giao dịch ngày 21/3.

Điển hình nhóm cổ phiếu ngân hàng tư nhân là TCB, ACB, MBB, VIB, MSB. Theo đó, cổ phiếu TCB tăng áp sát trần 45.100 đồng/cp sát trần với thanh khoản bùng nổ 16,9 triệu cổ phiếu được khớp lệnh; Tiếp theo cổ phiếu ACB tăng lên 28.000 đồng/cp với 12 triệu cổ phiếu được khớp lệnh; MBB tăng lên 24.750 đồng/cp với 30,9 triệu cổ phiếu khớp lệnh; Cổ phiếu HDB, VIB cũng áp sát vùng giá 24.000 đồng/cp với khối lượng và thanh khoản bùng nổ…

Đánh giá về việc tăng giá cổ phiếu của nhóm ngân hàng tư nhân trong nhịp này, các chuyên gia cho rằng, động lực chủ yếu từ việc nhóm ngân hàng này chuẩn bị ĐHĐCĐ và chốt các phương án chia cổ tức bằng tiền mặt và chia cổ phiếu.

Với TCB, theo đánh giá của Công ty Chứng khoán KB Việt Nam (KBSV), TCB thuộc nhóm ngân hàng cổ phần có lợi nhuận vượt ngưỡng 1 triệu USD. TCB hoàn thành kế hoạch kinh doanh năm 2023, lợi nhuận đạt gần 22.900 tỷ đồng. Với kết quả tích cực, đầu tháng 4/2024 ngân hàng chuẩn bị tổ chức ĐHĐCĐ thường niên, dự kiến trình cổ đông mức chi trả cổ tức năm bằng tiền mặt ít nhất 20% tổng lợi nhuận, ước tính khoảng 1.500 đồng/cổ phiếu. Như vậy, sau nhiều năm chờ đợi, cổ đông của TCB sẽ được nhận cổ tức bằng tiền mặt.

Theo ông Jens Lottner- Tổng Giám đốc TCB, 10 năm trước, ngân hàng quyết định không trả cổ tức để giữ lại nguồn vốn phục vụ việc mở rộng hoạt động kinh doanh, điều này giúp năng lực của ngân hàng lớn mạnh hơn. TCB nay đã có khả năng vừa trả cổ tức, vừa bảo đảm tái đầu tư ổn định kinh doanh, tiếp tục tăng trưởng.

KBSV cho rằng, hạn mức tín dụng năm 2024 của TCB là 16%, với những nỗ lực của ngân hàng trong năm 2023 khi hoàn thành mức room 19%, TCB sẽ tiếp tục có mức tăng trưởng tín dụng tích cực trong năm 2024. Trong kịch bản tích cực, KBSV kỳ vọng tín dụng tăng trưởng 21% (tăng 5% so với hạn mức hiện tại, đồng nghĩa với việc NHNN sẽ có thêm đợt cấp hạn mức cho các ngân hàng từ nay đến cuối năm). Cụ thể, tăng trưởng tín dụng được dẫn dắt bởi nhóm khách hàng doanh nghiệp (tập trung chủ yếu ở lĩnh vực bất động sản -BĐS), hoạt động cho vay tài trợ dự án sẽ hồi phục sau 2 năm khó khăn nhờ những biện pháp tháo gỡ của Chính phủ với thị trường BĐS và mặt bằng lãi suất đã trung tính hơn.

Cho vay mua nhà chiếm 77% cơ cấu cho vay khách hàng cá nhân hồi phục so với diễn biến ảm đạm của năm trước sau khi thị trường ấm dần lên. Theo CBRE, nguồn cung đã được cải thiện mạnh trong giai đoạn tới tăng 60% tại Hà Nội và 11% tại TP.HCM so với năm 2023. Thanh khoản cũng được cải thiện vào nửa cuối năm tại cả hai thành phố, tăng hơn 60% tại Hà Nội và gấp 2 lần tại TP.HCM. Đây sẽ là cơ hội cho nhóm cổ phiếu ngân hàng cho vay các dự án khách hàng trong lĩnh vực BĐS.

Tiếp là MBB dự tính chi trả cổ tức với tỷ lệ khoảng 20%. MBB ghi nhận một năm thành công khi lợi nhuận trước thuế hợp nhất năm 2023 đạt 26.200 tỷ đồng, tăng 15% so với năm 2022. Theo kế hoạch, ngân hàng dự kiến duy trì chính sách cổ tức ổn định và trả cổ tức với tỷ lệ khoảng 20% qua cả hai hình thức tiền mặt và cổ phiếu. Ông Lưu Trung Thái – Chủ tịch HĐQT MBB – tái khẳng định dự kiến sẽ chia cổ tức bằng tiền mặt trong năm 2024. Trước đó, MB đã thực hiện tăng vốn điều lệ trong năm 2023 từ mức 45.000 tỷ đồng lên hơn 52.100 tỷ đồng thông qua việc chia cổ tức bằng cổ phiếu.

VIB vừa công bố tài liệu cho ĐHĐCĐ thường niên 2024 vào tháng 4/2024 và theo đề xuất của HĐQT, VIB sẽ chia cổ tức với tỷ lệ 29,5% trên vốn điều lệ. Trong đó, mức chia cổ tức bằng tiền mặt tối đa là 12,5%, chia cổ tức bằng cổ phiếu là 17%.

ACB cũng có kế hoạch chia cổ tức bằng tiền mặt. ACB có nguồn lợi nhuận giữ lại của năm 2023 và còn lại từ các năm trước chưa chia, tổng cộng khoảng 19.886 tỷ đồng. HĐQT ACB dự kiến chia cổ tức tỷ lệ 25%, trong đó 15% bằng cổ phiếu và 10% bằng tiền mặt, tương ứng với mức sử dụng lợi nhuận giữ lại là 9.710 tỷ đồng. Tỷ lệ cổ tức này cũng được ngân hàng dự kiến tiếp tục áp dụng cho năm 2024 với mức vốn sử dụng tương ứng là 11.166 tỷ đồng.

Trong khi đó, HDB ngân hàng có truyền thống trả cổ tức đều đặn với tỷ lệ cao, hiện đang có kế hoạch trình ĐHCĐ trả cổ tức bằng tiền và cổ phiếu với tỷ lệ dự báo có thể lên tới 25%…

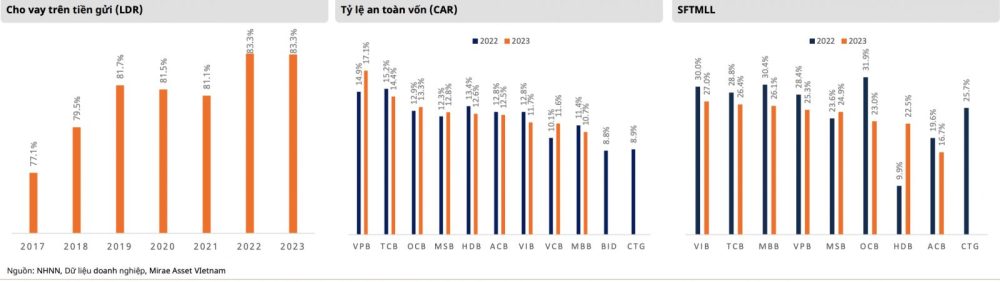

Đánh giá nhóm cổ phiếu ngân hàng nói chung và ngân hàng tư nhân, chuyên gia tài chính Nguyễn Trí Hiếu cho rằng, lãi suất điều chỉnh sâu và duy trì trong khoảng thời gian qua đã thúc đẩy tỷ lệ tiền gửi không kỳ hạn (CASA) hồi phục mạnh. CASA tiếp tục phục hồi trong quý IV năm 2023, và 2 tháng đầu năm 2024. Mức CASA cuối năm 2023 cũng không còn cách quá xa so với mức đỉnh trong giai đoạn cuối 2021 và đầu 2022 và dự báo tỷ lệ này tiếp tục hồi phục.

Bên cạnh đó, sự thay đổi trong xu hướng NIM tại nhóm ngân hàng tư nhân cho thấy xu hướng NIM đang dần phục hồi, và cũng đem đến kỳ vọng sẽ tiếp tục gia tăng trong năm 2024 do chất lượng tài sản của các nhà băng này được cải thiện dần. Điều này đã thu hẹp khoảng cách lãi suất giữa tiền gửi và cho vay, nhờ “bình thường hóa” trong chi phí huy động sau khi bị gia tăng đột biến trong các đợt tăng lãi suất và tăng trưởng kỳ vọng trong năm 2024.

Ngoài ra, thu nhập ngoài lãi cũng sẽ phục hồi tốt hơn nhờ triển vọng kinh tế lạc quan hơn, với các mảng như tăng thu nhập dịch vụ từ các giao dịch trong nước và hoạt động xuất khẩu dịch vụ bán chéo bảo hiểm sẽ tăng trưởng tích cực hơn nhờ nền thấp trong năm 2023, đồng thời quá trình số hóa sẽ là động lực giúp các ngân hàng tăng thu bù chi… Từ đó, kỳ vọng về nhóm cổ phiếu ngân hàng đã thực sự trở lại trong năm 2024.

Nguồn: diendandoanhnghiep.vn